コウ

コウどうも、コウです!

NISA攻略ガイドを受け取ってくれてありがとう!

このガイドを見れば周りの人と差が付く!

まずは右上の「…」から「ブラウザーで開く」または

「chromeで開く」をタップすると読みやすくなるよ!

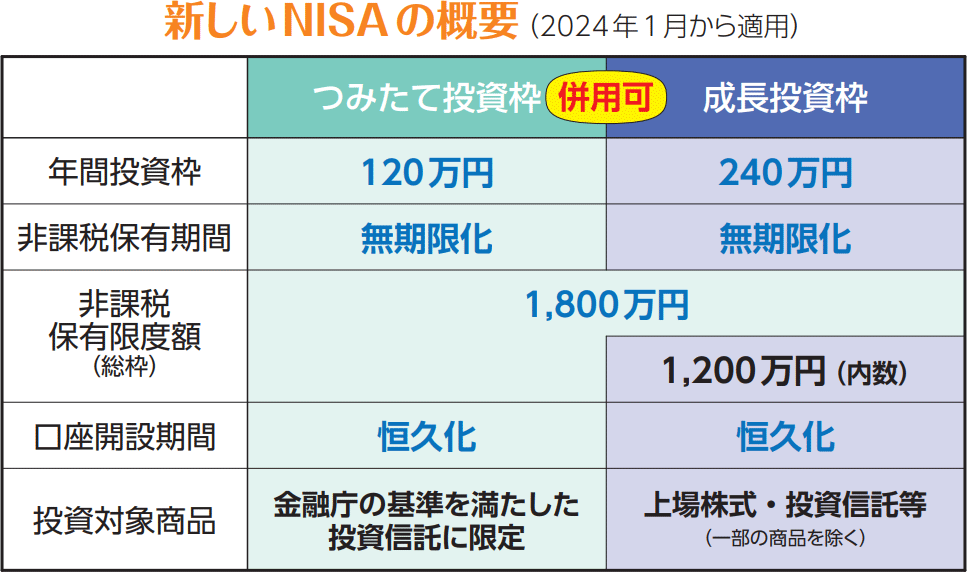

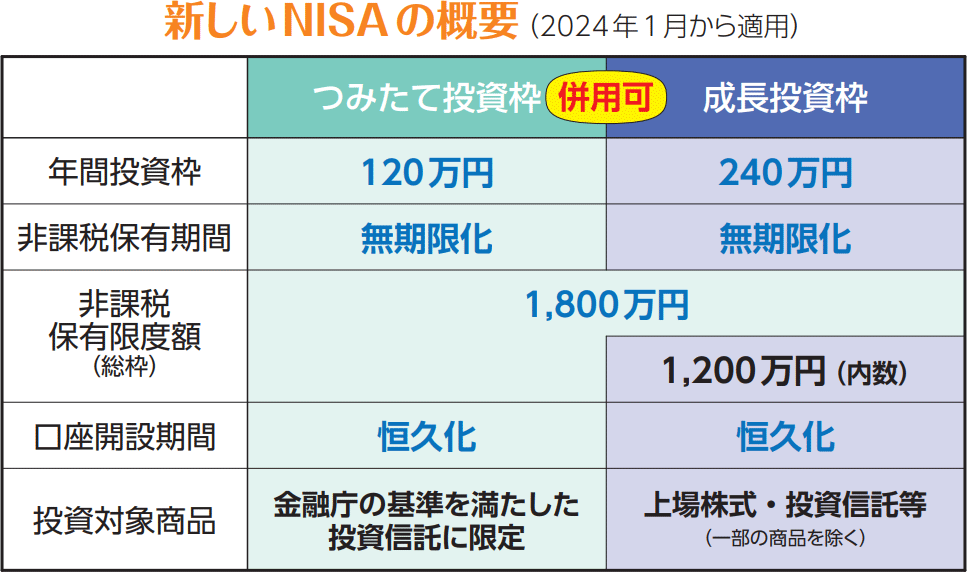

NISAの概要

NISAとは投資で得た利益や配当金が非課税になる国の税制優遇制度

通常、20.315%の税金がかかるけど、

増税ばかりする国が税金いらないといっている神制度

- 対象年齢は18歳以上

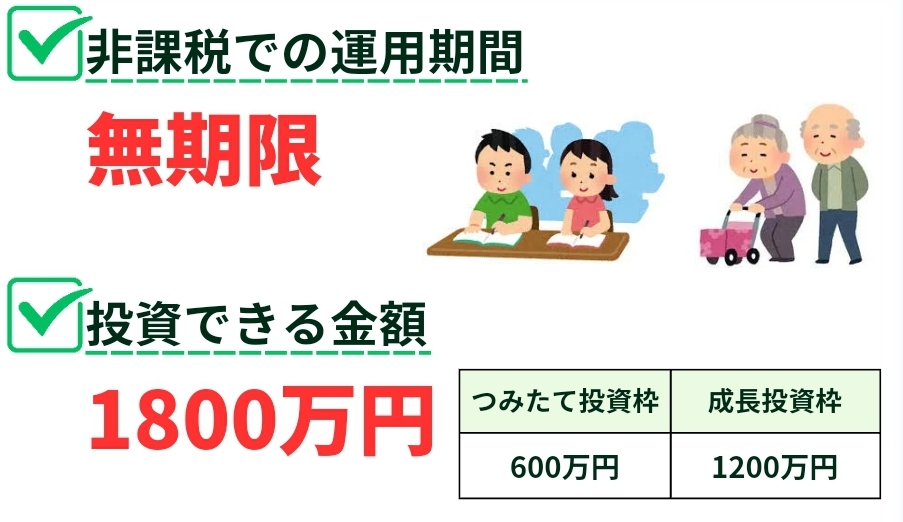

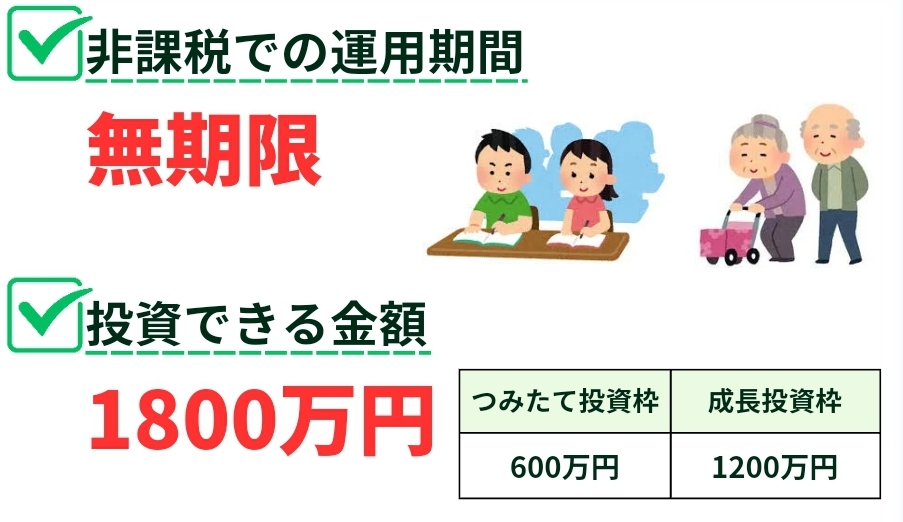

- 1年間に投資できる額は360万円まで

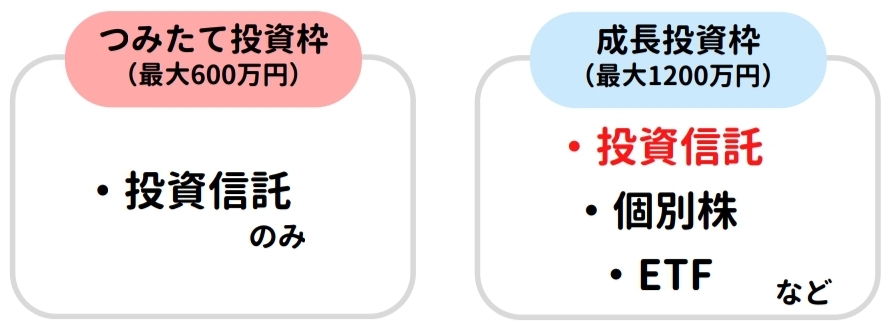

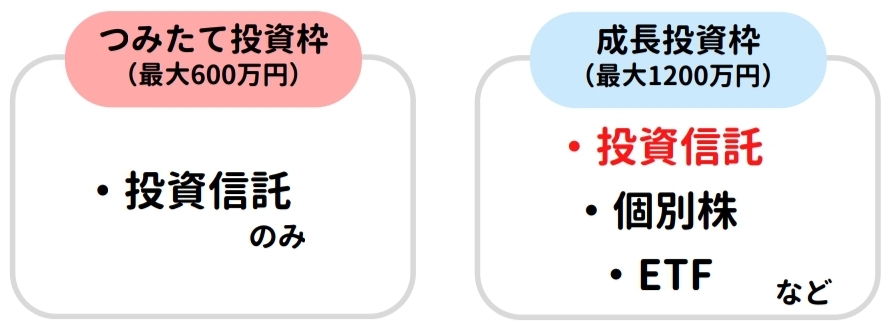

- 360万円のうち、つみたて投資枠は120万円まで、成長投資枠は240万円まで

- つみたて枠では金融庁の基準を満たした投資信託のみ買える

- 成長投資枠では投資信託だけでなく上場株式も買える

- 非課税保有期間(NISA口座で運用した利益に税金がかからない期間)は無期限

- 非課税保有限度額は1,800万円まで

- いつでも出金できる

NISAのココがすごい! その① 教育費も老後資金も解決

一生涯、積み立てることができるし、ずっと非課税で運用することができる!

夫婦でやれば3600万円!教育費や老後のお金も解決できる!

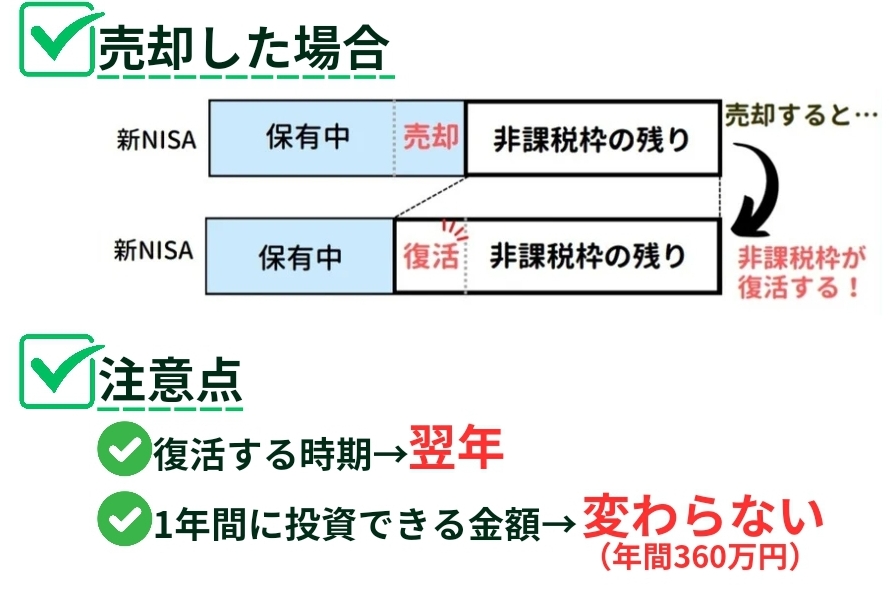

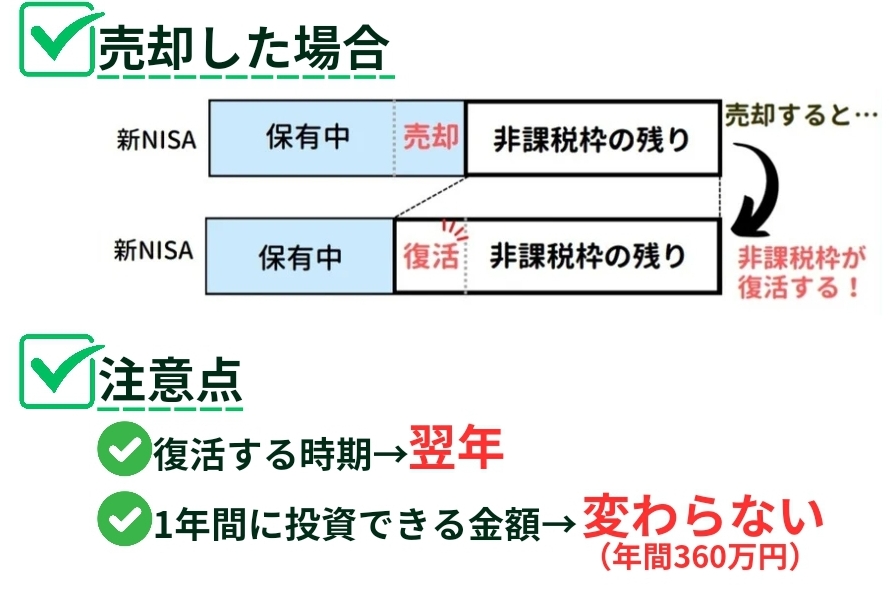

NISAのココがすごい! その② 非課税枠は復活する

非課税枠を繰り返し使える!

旧NISAでは売却すると非課税枠は消失するよ

よくある質問

NISAについてフォロワーさんからよくもらう質問をまとめたよ!

よくある質問① つみたて投資枠だけで1800万円使える?

- つみたて投資枠だけで1800万円使える?

-

つみたて投資枠で1800万OK!

成長投資枠はつみたて投資枠として使うことが可能!

成長投資枠だけを使うこともできるけど

その場合は1200万円が上限だよ!

つみたて投資枠は成長投資枠にはなれないよ

よくある質問② つみたて投資枠と成長投資枠は別々の証券会社にできる?

- つみたて投資枠と成長投資枠は別々の証券会社にできる?

-

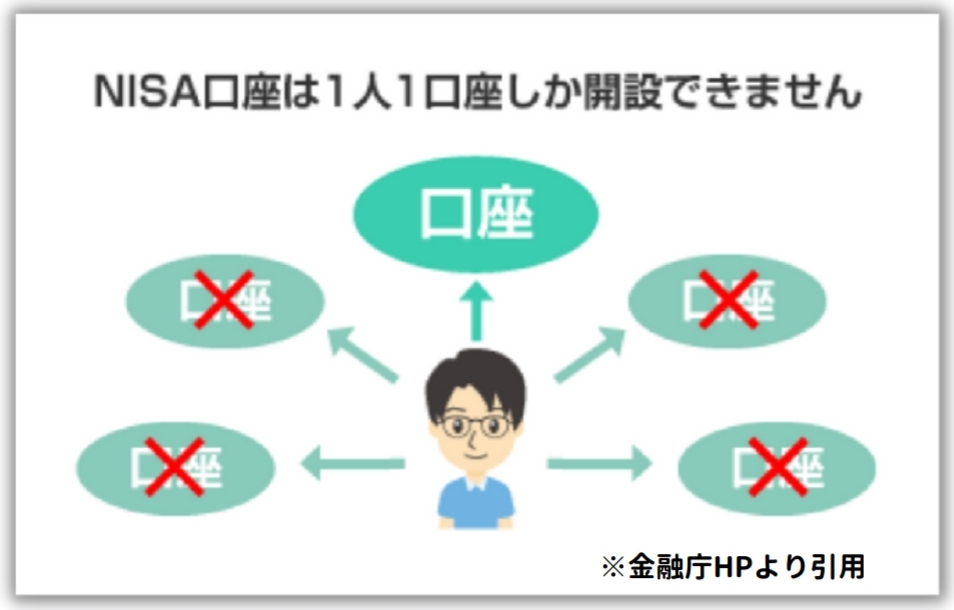

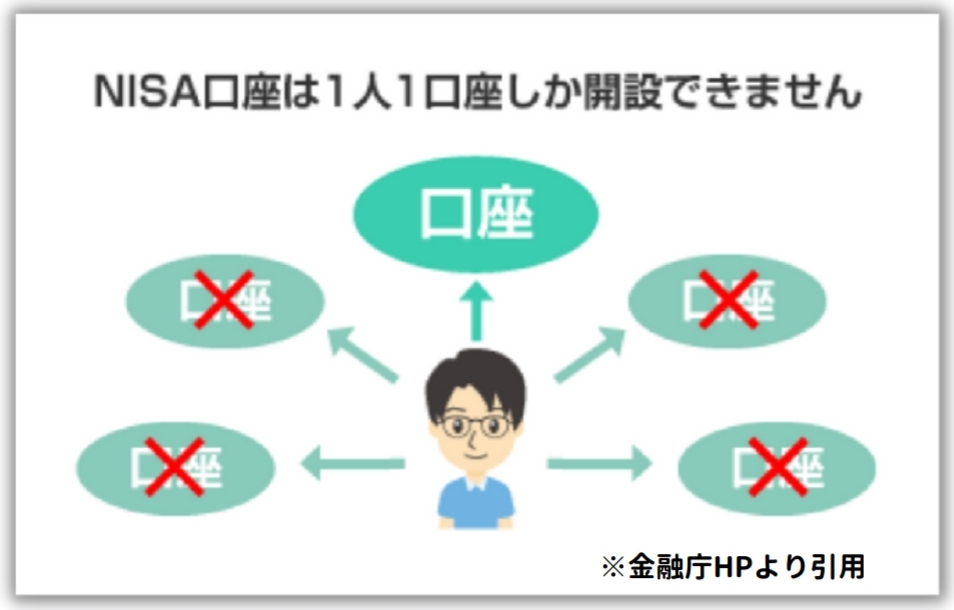

別々の金融機関にはできない

新NISAの口座は1人1つ!金融機関も選べるのは1つ

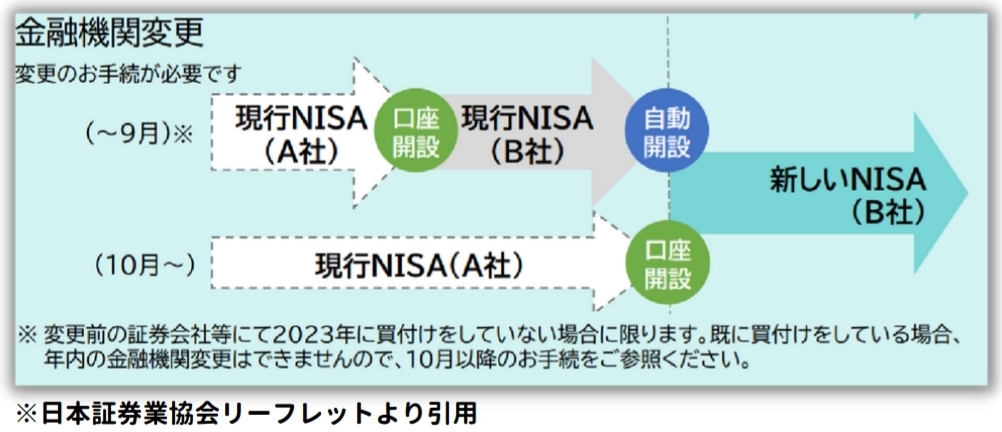

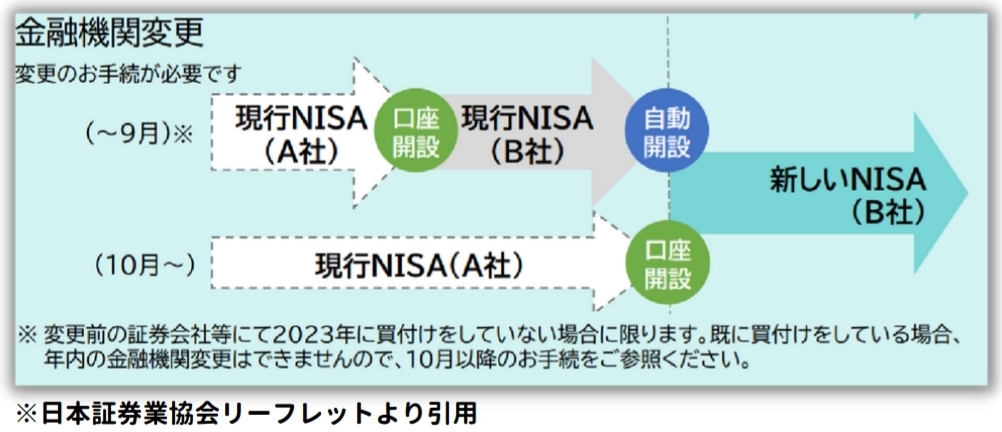

運用途中でも金融機関の変更は可能だよ!

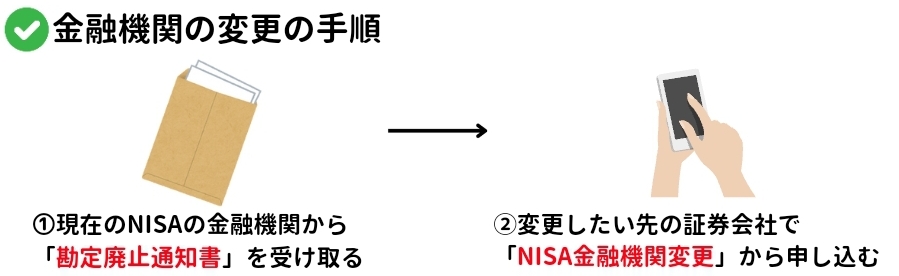

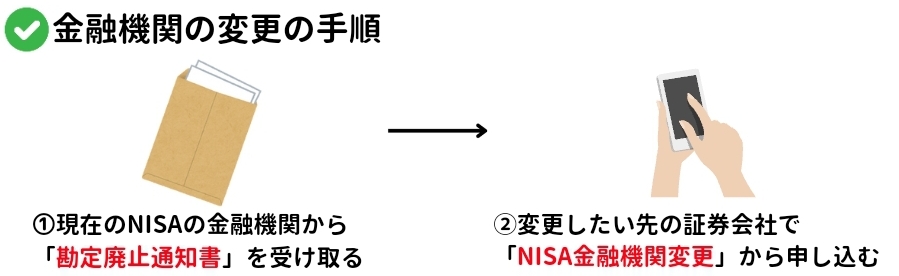

よくある質問③ NISA口座を他の金融機関へ変更したい場合は?

- NISA口座を他の金融機関へ変更したい場合は?

-

1年に1回、10月以降に手続きできる!

手続き期間は変更を希望する年の前年の10月1日から変更を希望する年の9月30日まで

例えば、2025年に変更したいなら

2024年10月1日から2025年9月30日の間になるね

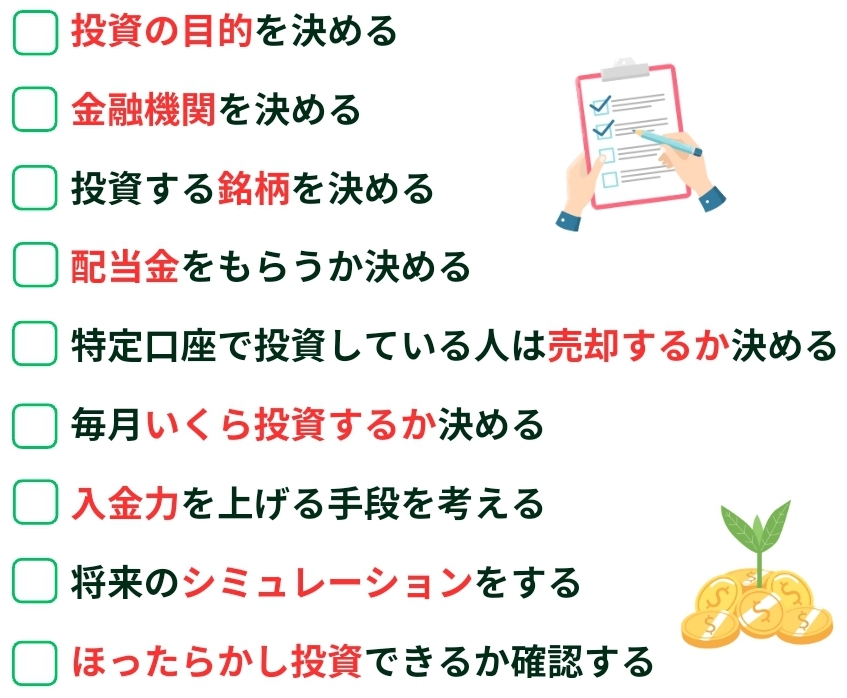

NISAを始めるまでにやること

NISAを始める前にやるべきことを紹介

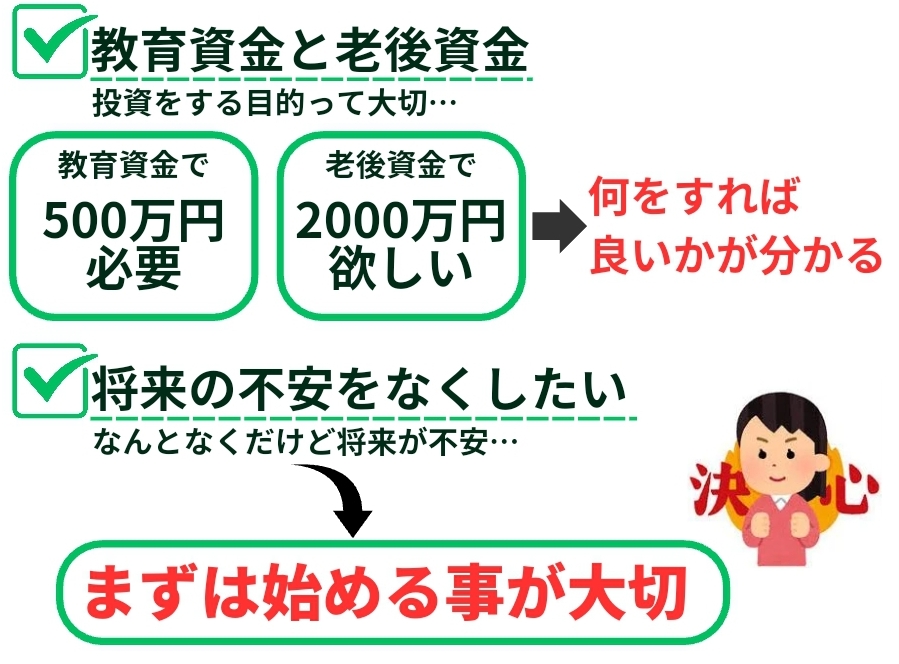

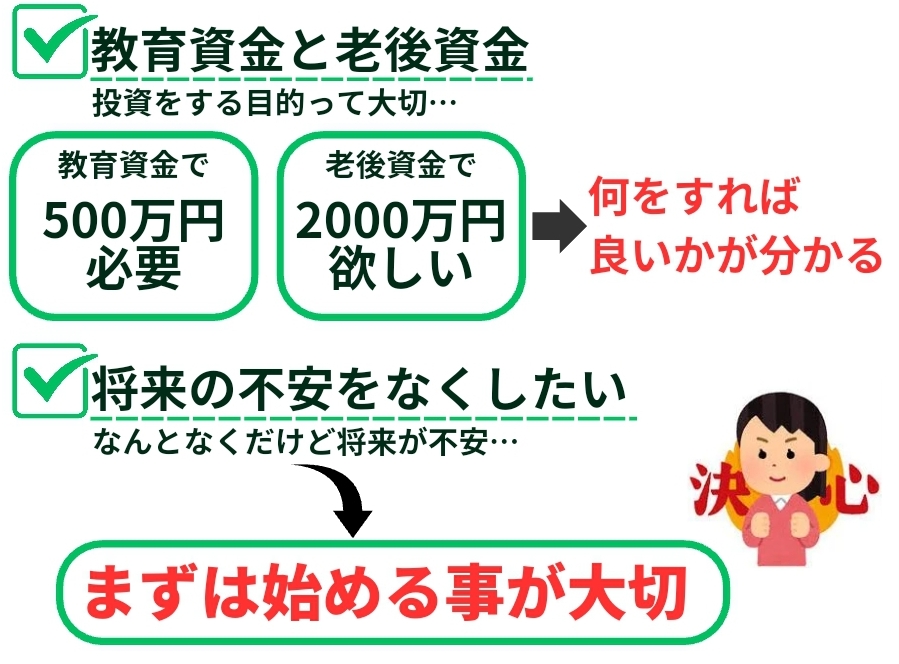

やっておくべきこと① 投資する目的を決める

明確な目的があった方がいいけど

「何となく将来が不安だから」でもキッカケとしては大丈夫だよ!

やっておくべきこと② 金融機関を決める

購入方法はどちらもクレカ積立がおすすめ!

金融機関についてはあとで更に詳しく解説してるよ!

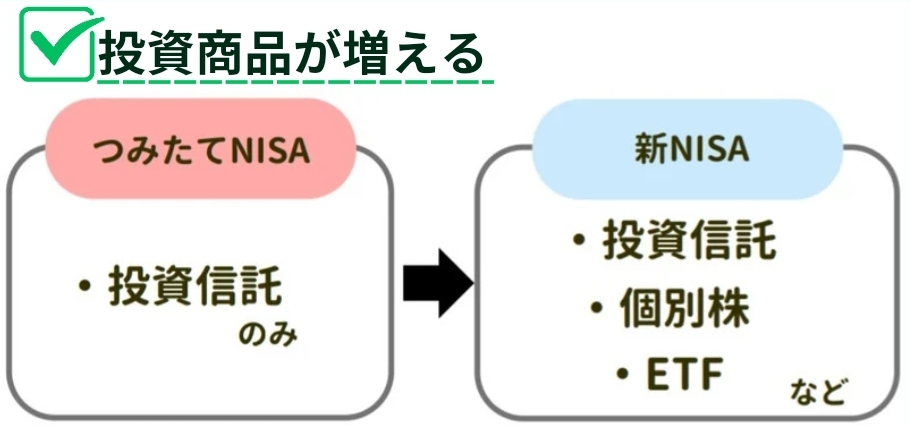

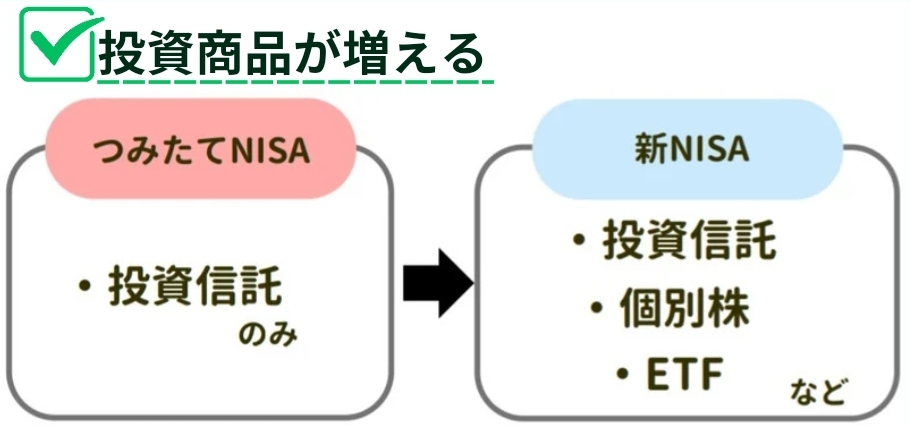

やっておくべきこと③ 投資する銘柄を決める

今までつみたてNISAで選べなかった銘柄も選べる!

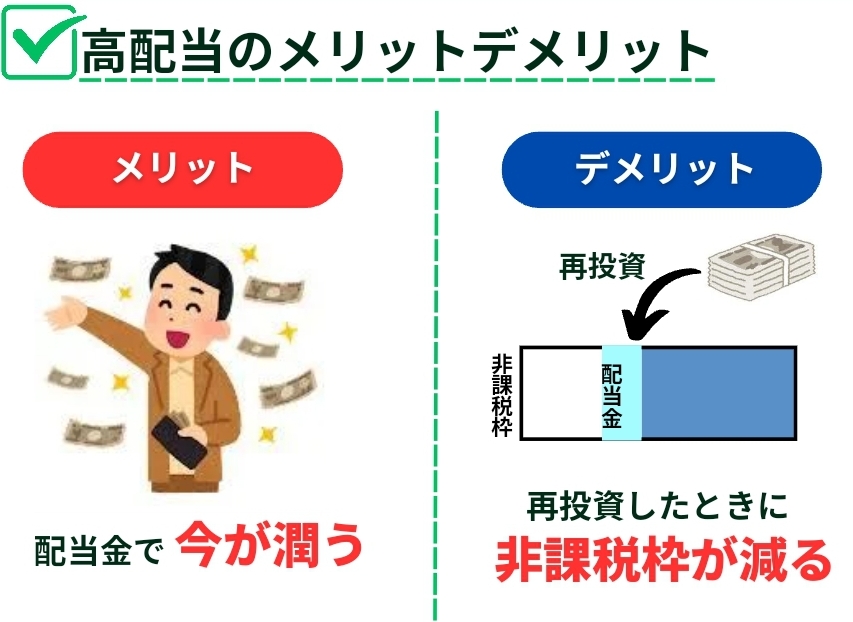

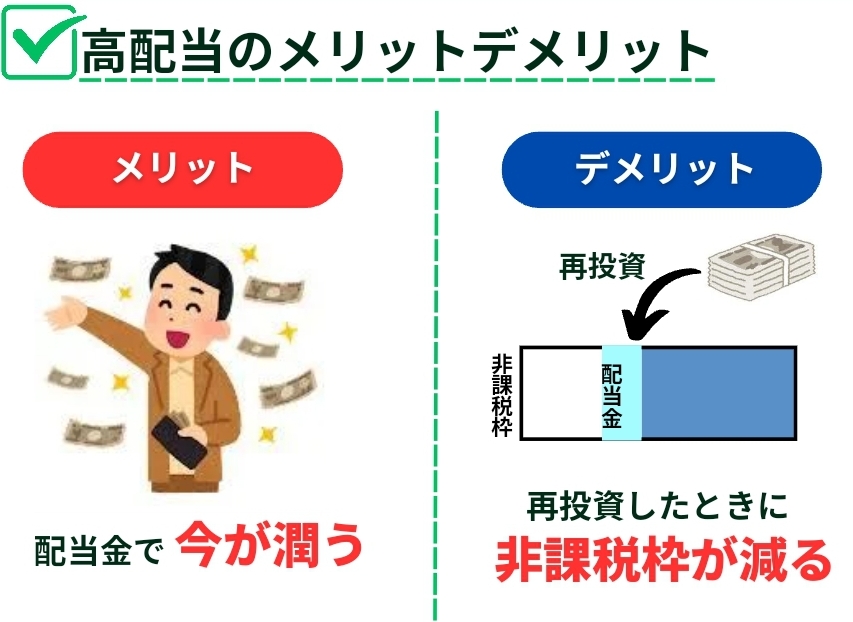

NISAでは高配当なども購入できる!

もちろん今と同じ銘柄でもOK!

やっておくべきこと④ 配当金を貰うか決める

配当金が不要なら投資信託を買って複利の効果を活用しよう!

やっておくべきこと⑤ 特定口座分を売却するか決める

1800万円を使い切れない人は

特定口座を売ってNISAへ回すのがおすすめ!

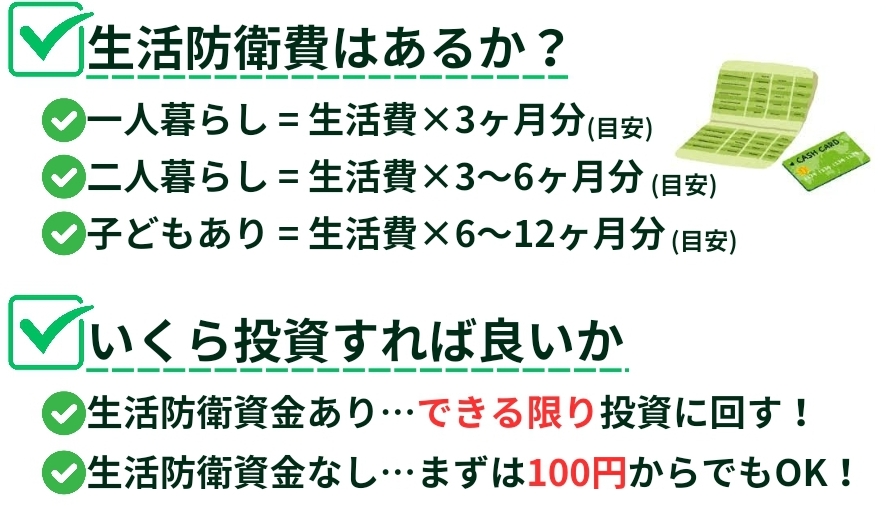

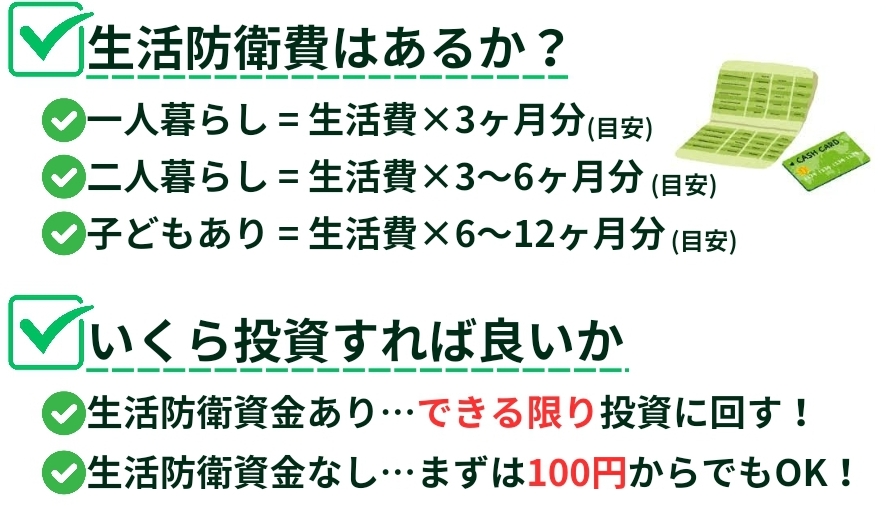

やっておくべきこと⑥ いくら投資するか決める

生活防衛費は投資を長く続けるために必要だよ!

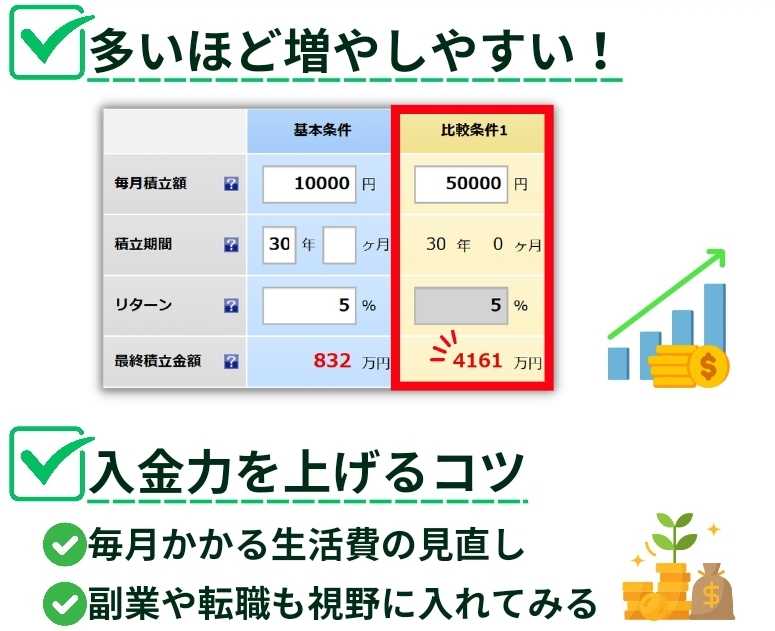

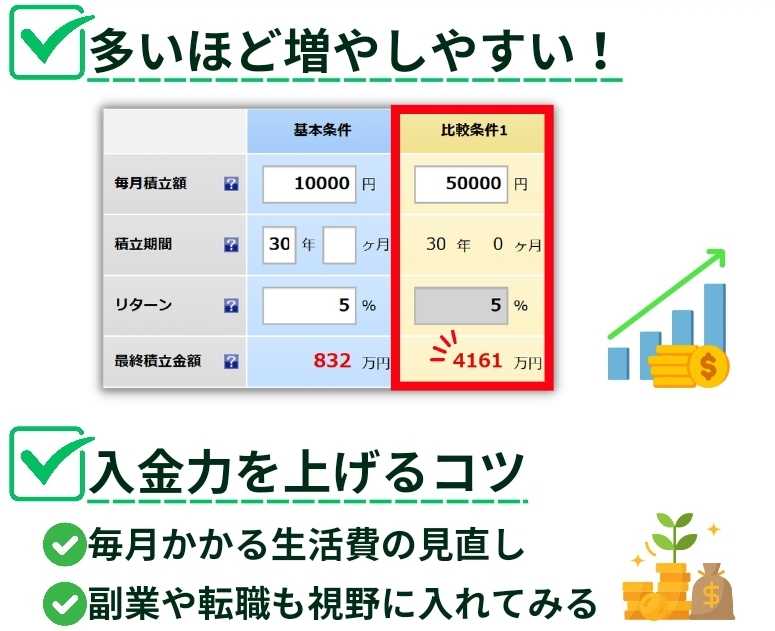

やっておくべきこと⑦ 入金力を上げる!

元本がたくさんあれば増えるスピードも早くなる!

実は投資って入金力が高い人ほど有利

ただ、まずは投資を始めることが重要だよ!

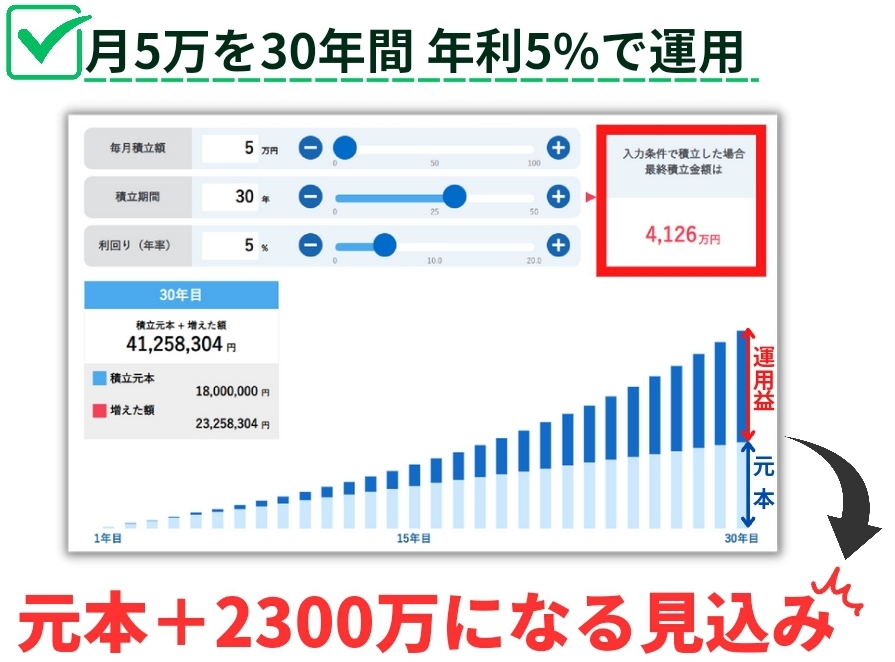

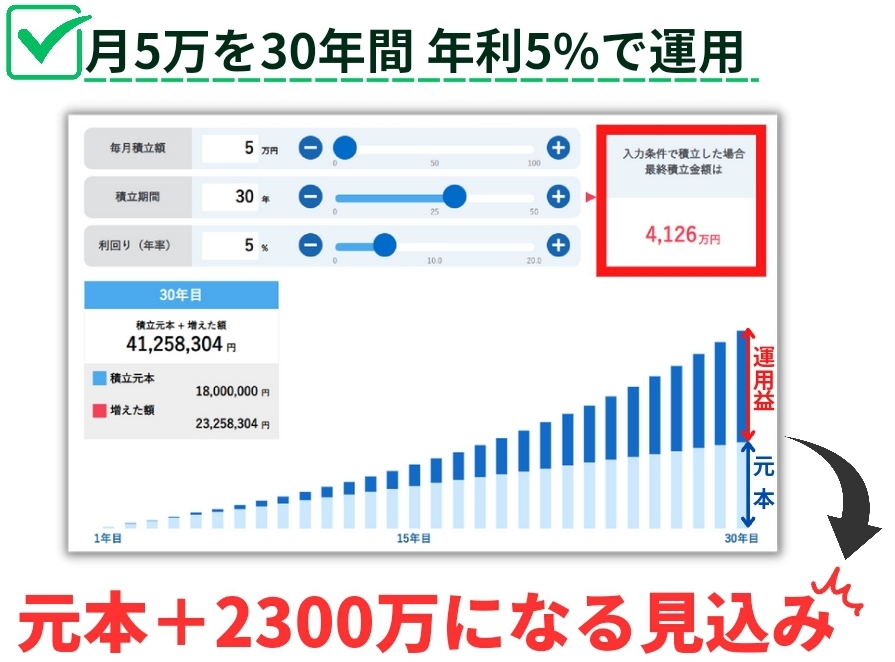

やっておくべきこと⑧ 将来のシミュレーション

いつまでにいくらの資金が必要なのか

事前にシミュレーションして計画的にお金を増やしていこう!

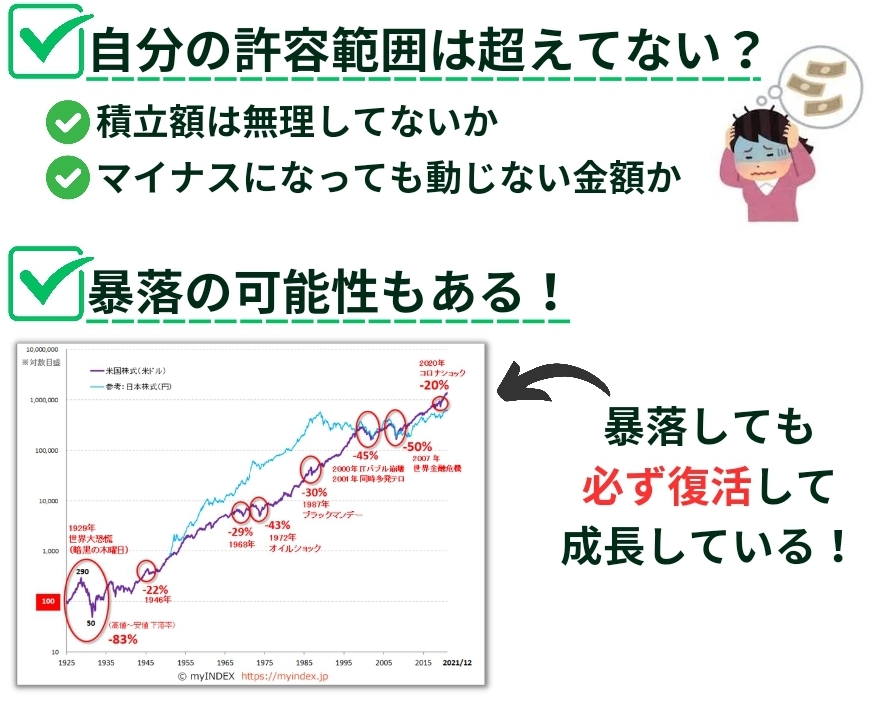

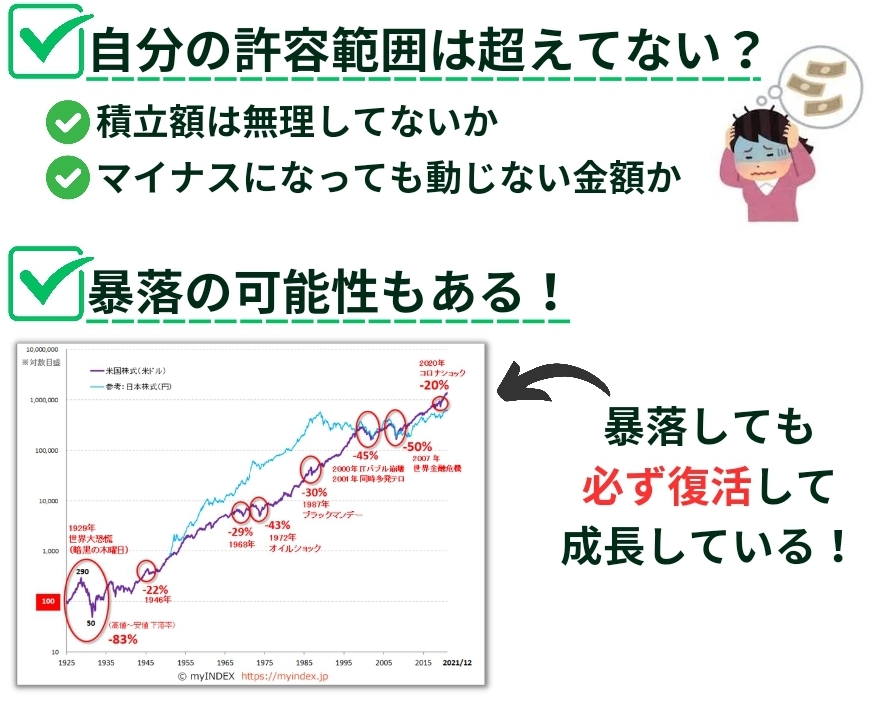

やっておくべきこと⑨ ほったらかし投資できるか確認

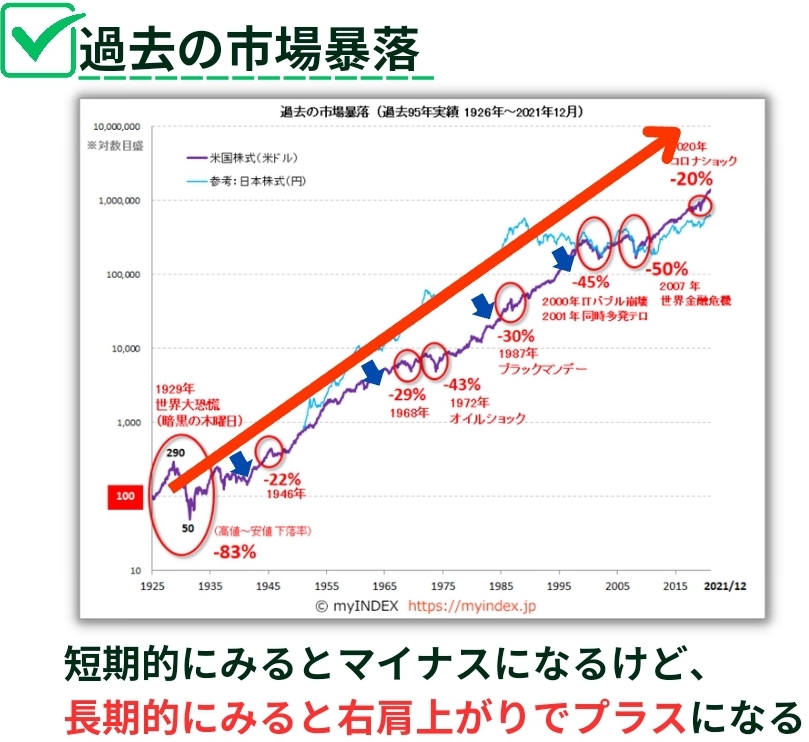

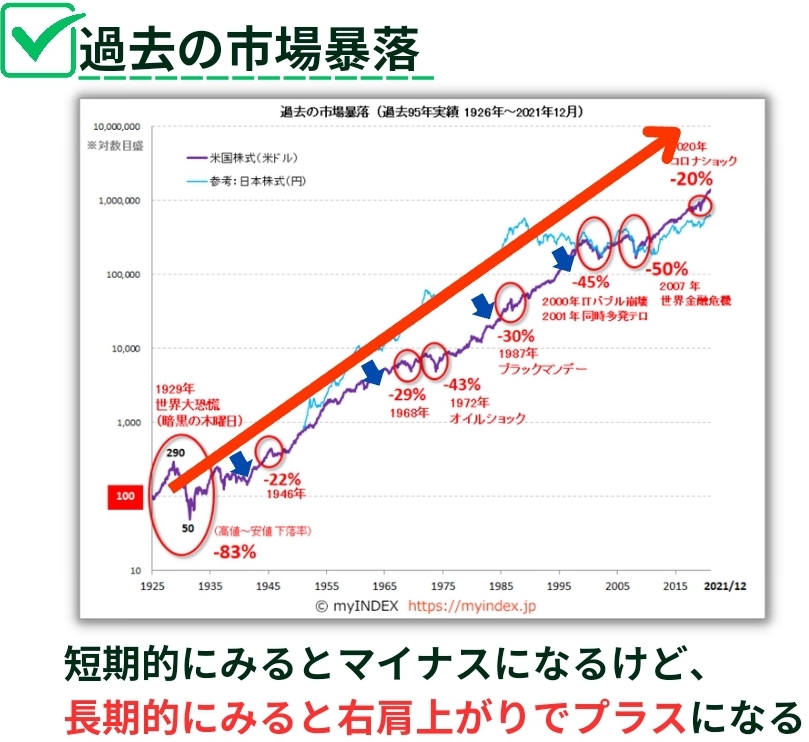

暴落時の行動が資産増額するかどうかの分かれ目

売らずに何もしないのが吉

やることリスト

この項目に全てチェックできたら準備はバッチリだね!

証券会社を攻略

新NISAの証券会社選びはこれで全部解決可能!

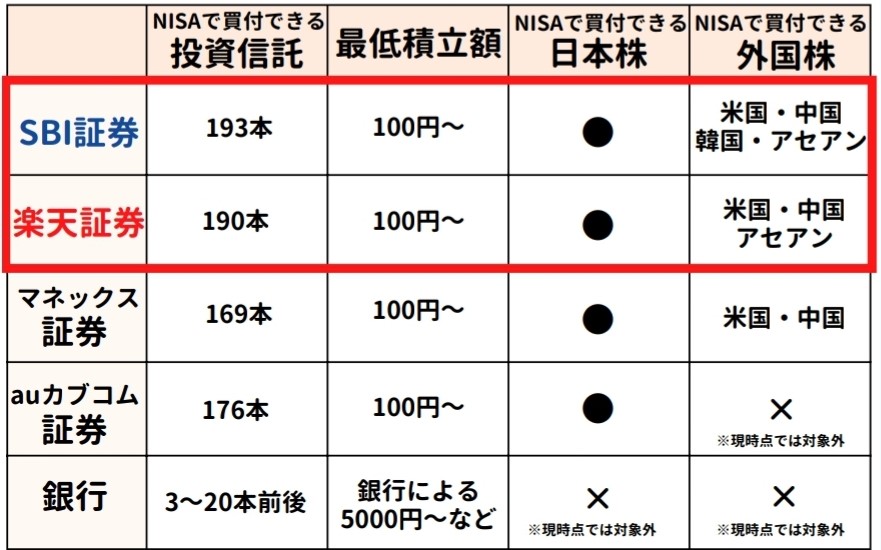

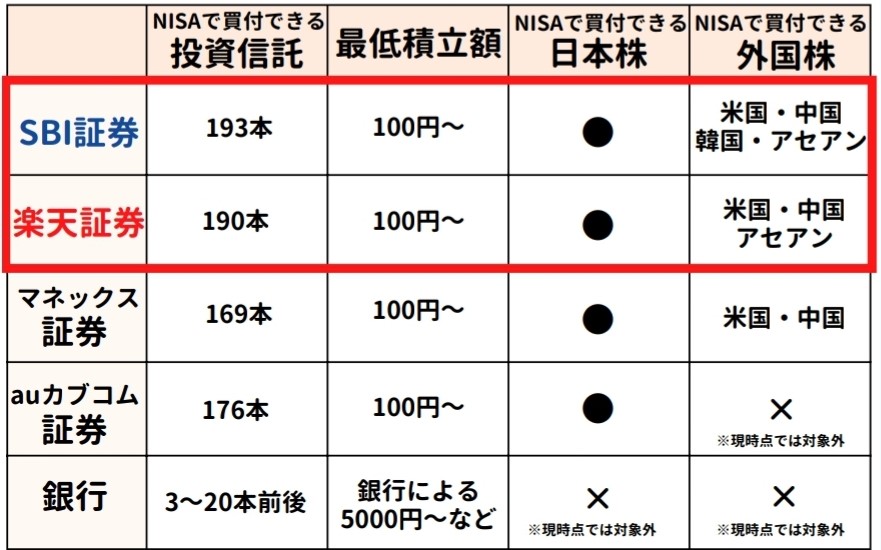

証券会社を比較

各社の概要

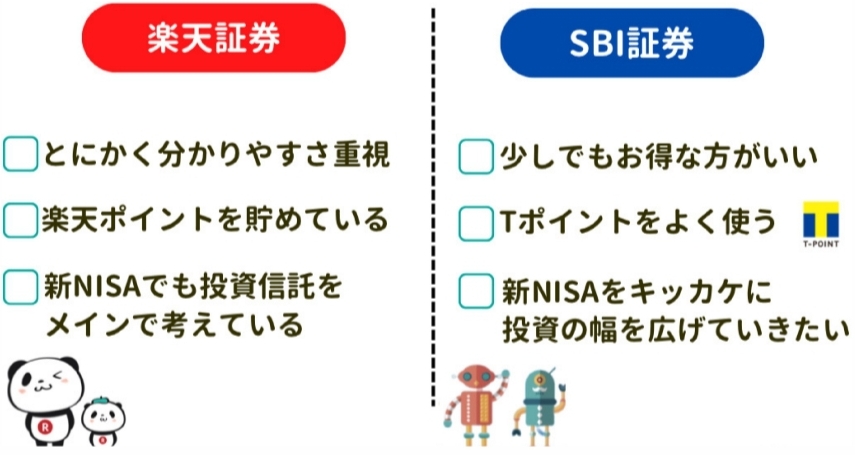

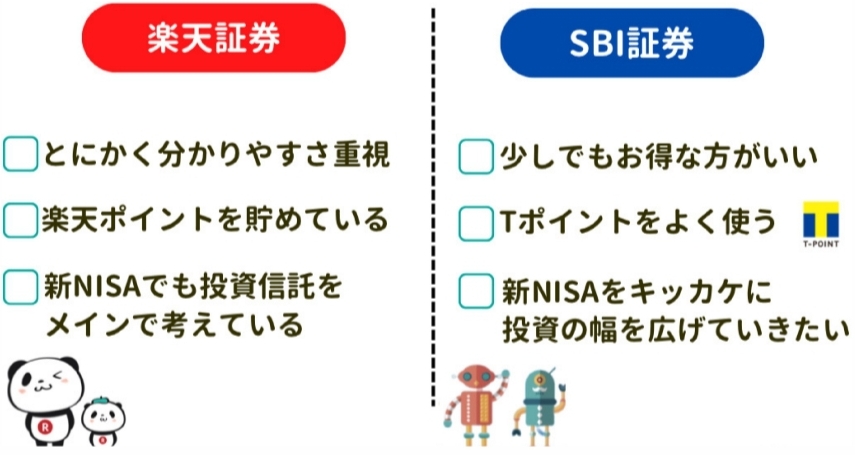

オススメはSBI証券か楽天証券

銀行は人件費が比較的かかるので手数料が高くなる

一方、ネット証券では銀行よりもかからない分、手数料が安い!

NISA口座開設するならネット証券を選ぼう!

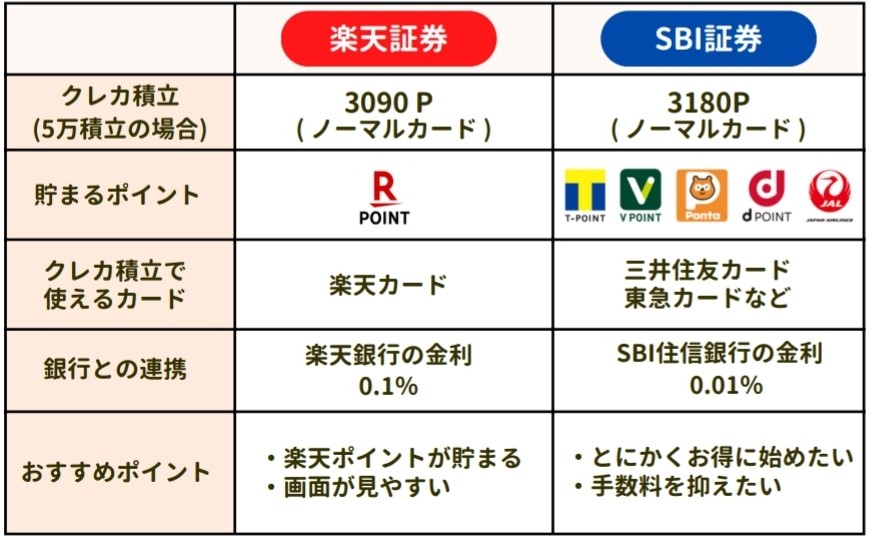

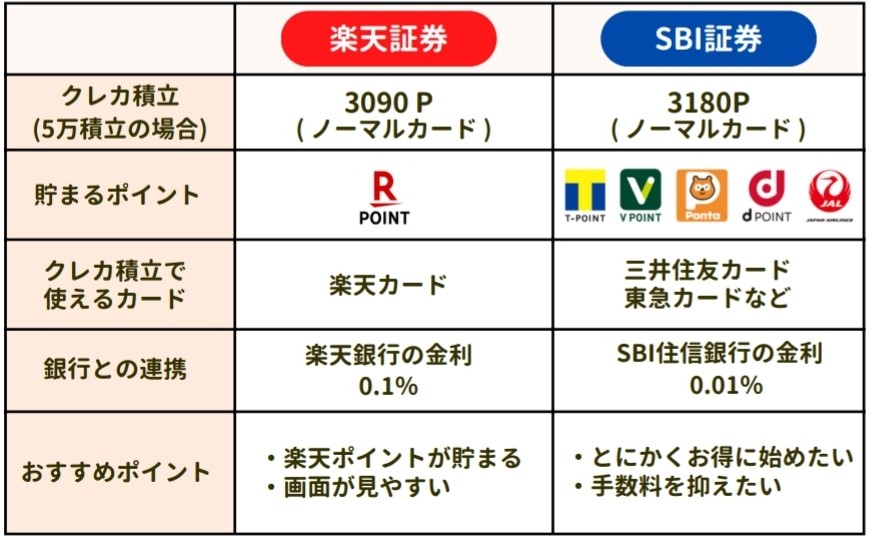

楽天証券とSBI証券を比較

更に詳しく解説していくよ!

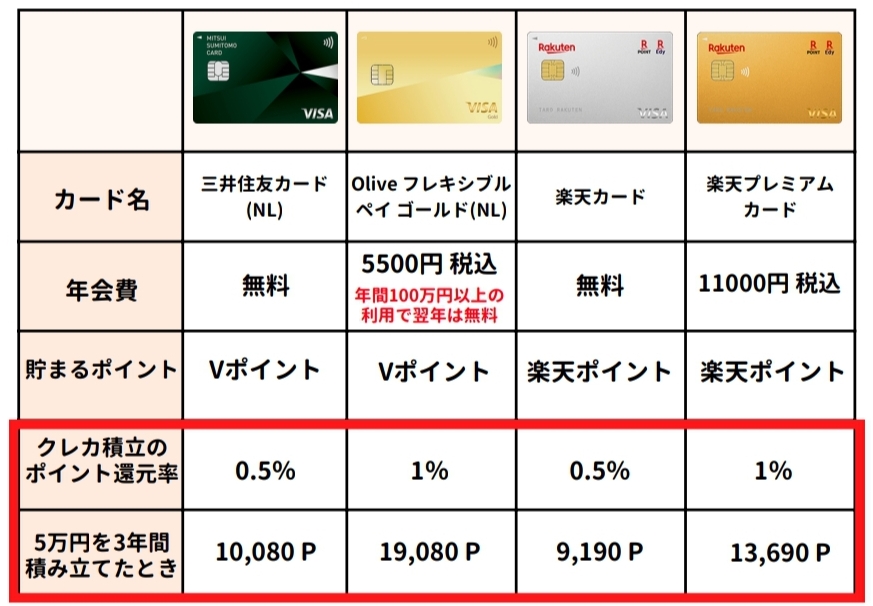

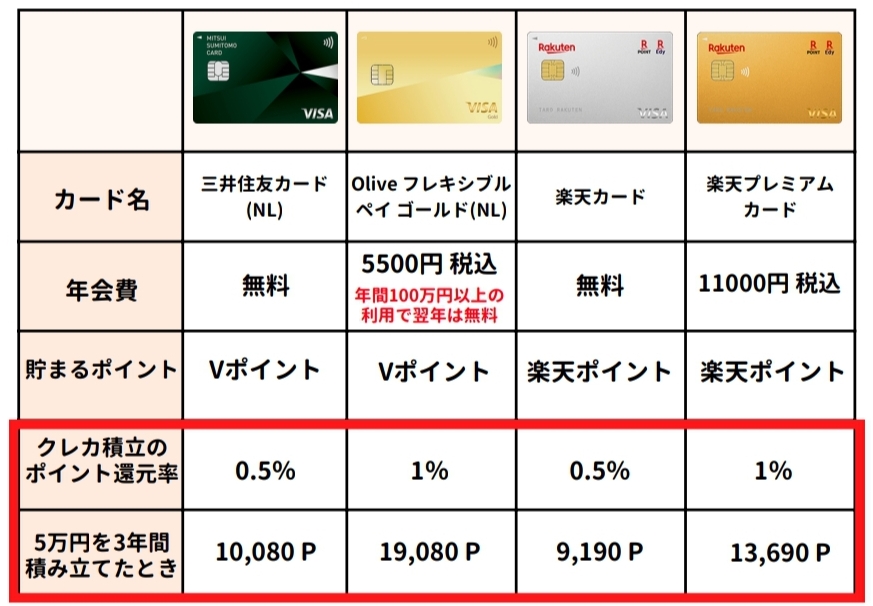

ポイントについて

積立はクレカが断然お得!

5万円まではSBI証券がお得 5万円以上は楽天証券がお得

ポイントは改悪される可能性がある!

あくまでも「おまけ」と考えておこう!

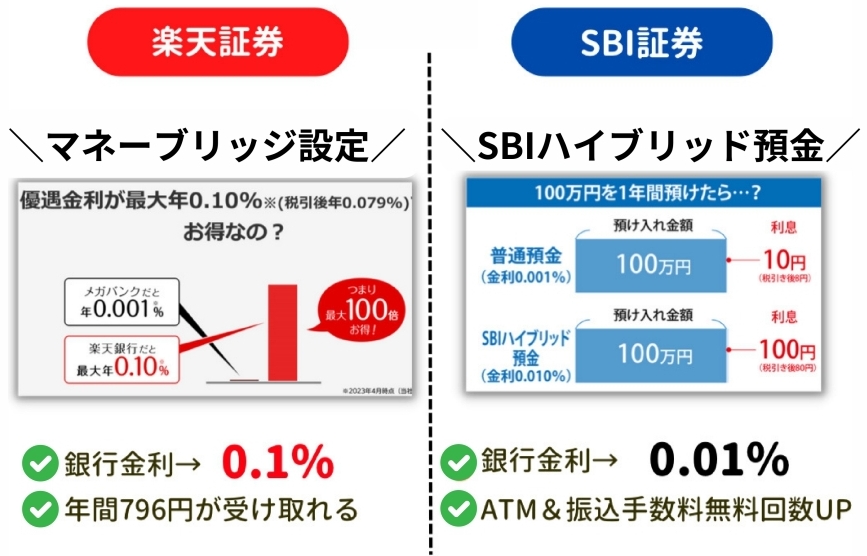

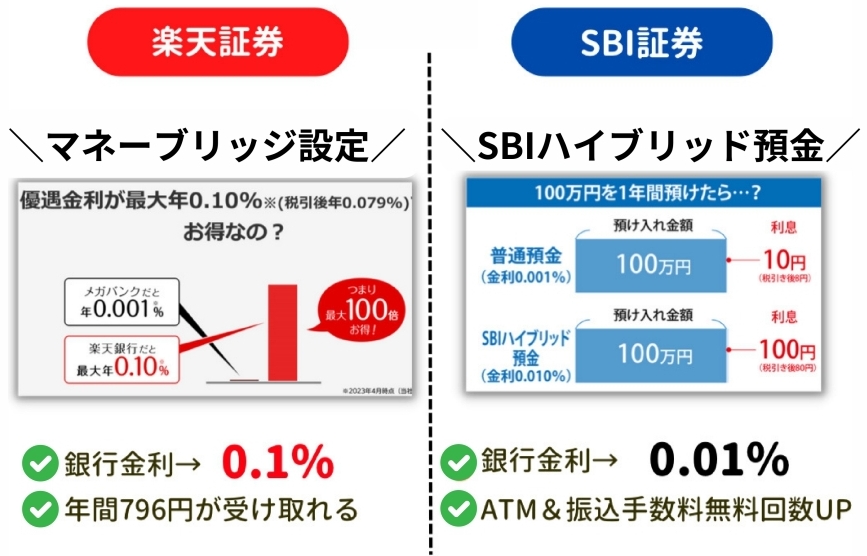

銀行と証券口座を連携したとき

連携すると金利がアップ!

この設定で楽天市場で買い物したときの

ポイント還元率もアップするよ!※今後改悪の可能性もある

個別株もやりたい人

楽天証券「かぶミニ」とSBI証券「S株」の比較

手数料は互角!S株の方が銘柄が多いね!

個別株を検討している人はSBI証券がオススメ

証券会社の選び方

自分にあったものを選ぶ

正直、どちらかを選んでいれば失敗しない!

迷ってる時間がもったいないよ!早めに決めて口座を開設してね!

口座開設ガイド

楽天証券とSBI証券の口座開設ガイド配布中!

投資のきほん

これから投資を始める人は必読!すでに始めている人も復習になるよ!

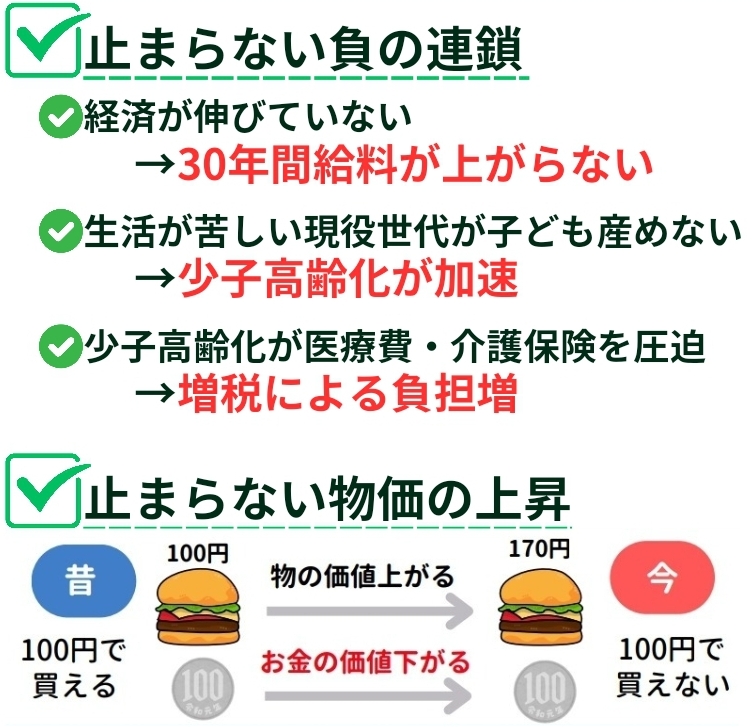

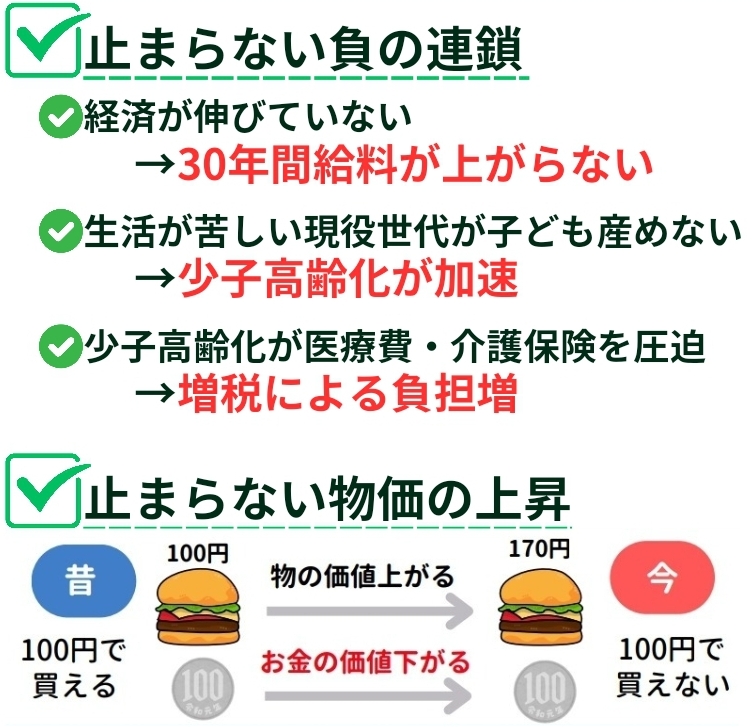

そもそも投資はなぜ必要?

日本のヤバイ現状

今後私たちの生活は

どんどん厳しくなるしお金の価値は下がってる

投資で資産を効率よく増やせる

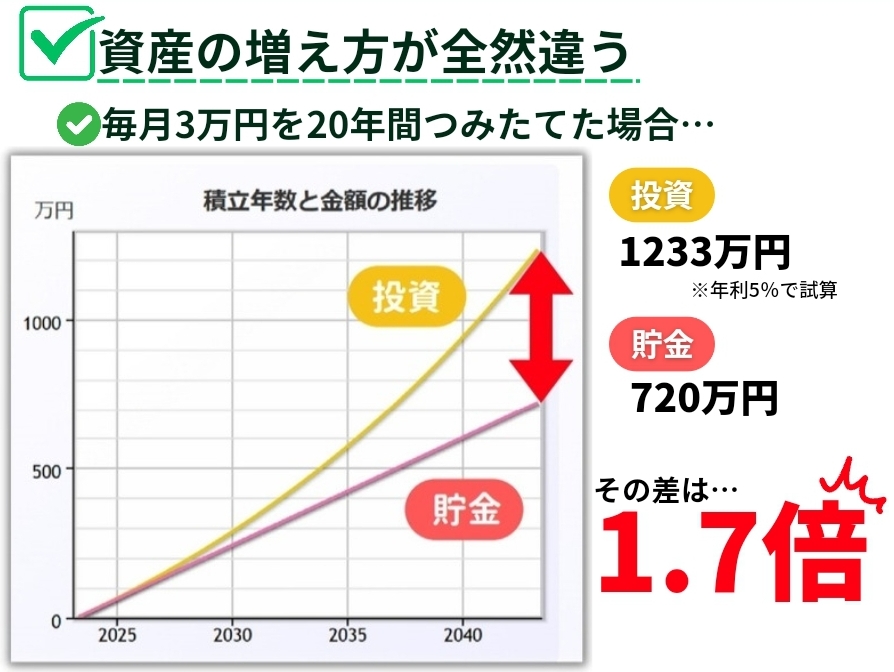

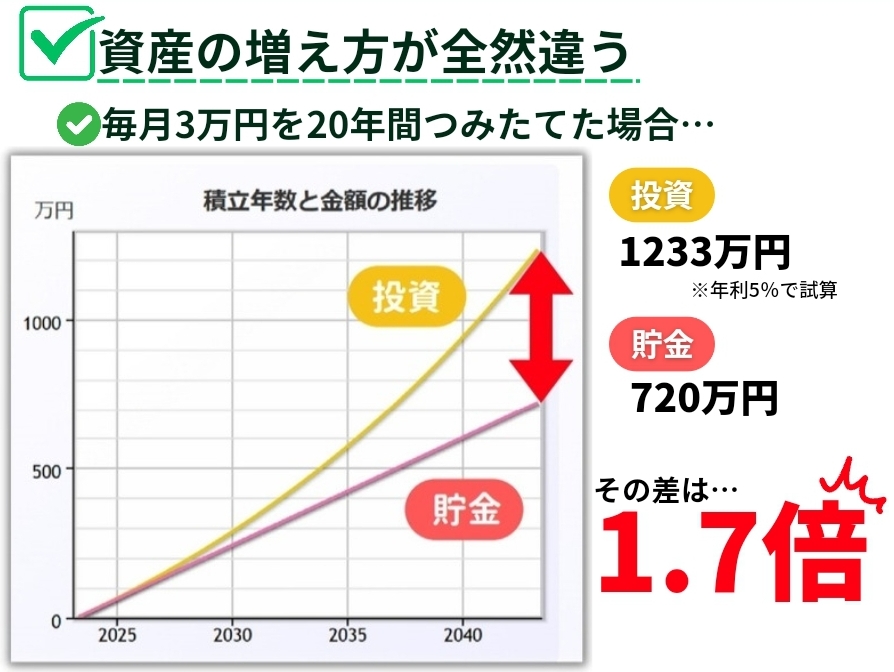

貯金と投資の違い

お金を置く場所を変えるだけ! 資産で増え方はこんなにも変わるよ!

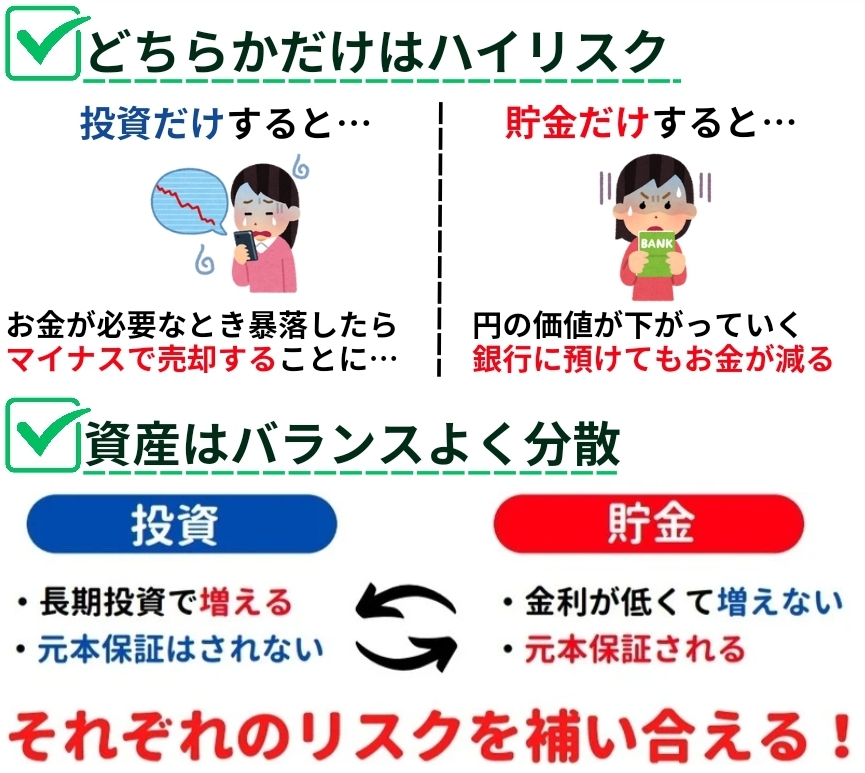

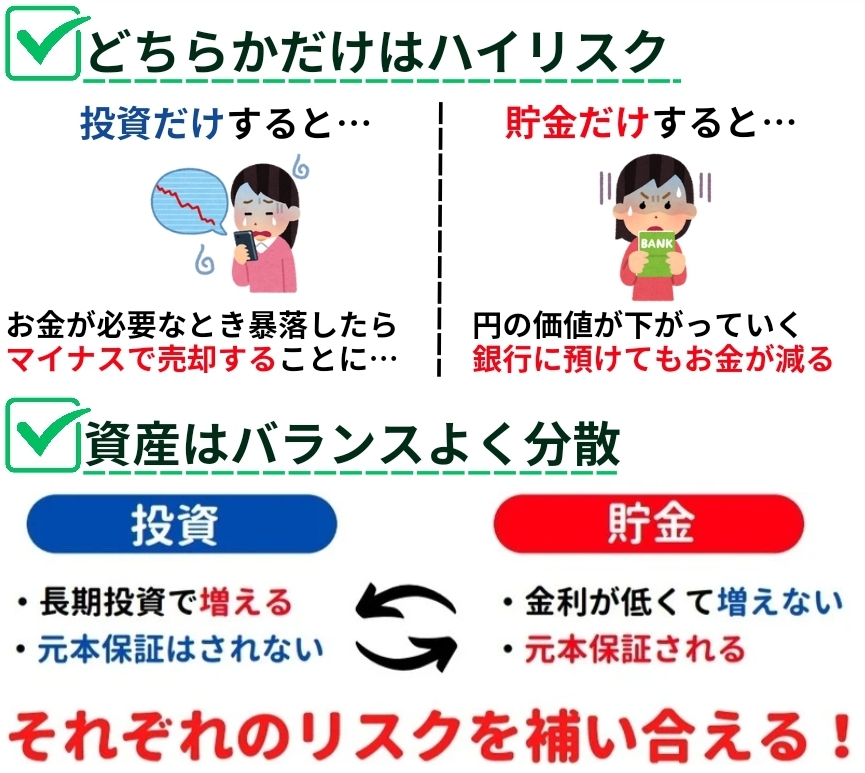

でも貯金も超大事

投資×貯金が最強

投資も貯金もどっちも必要!

投資はどうしてお金が増える?

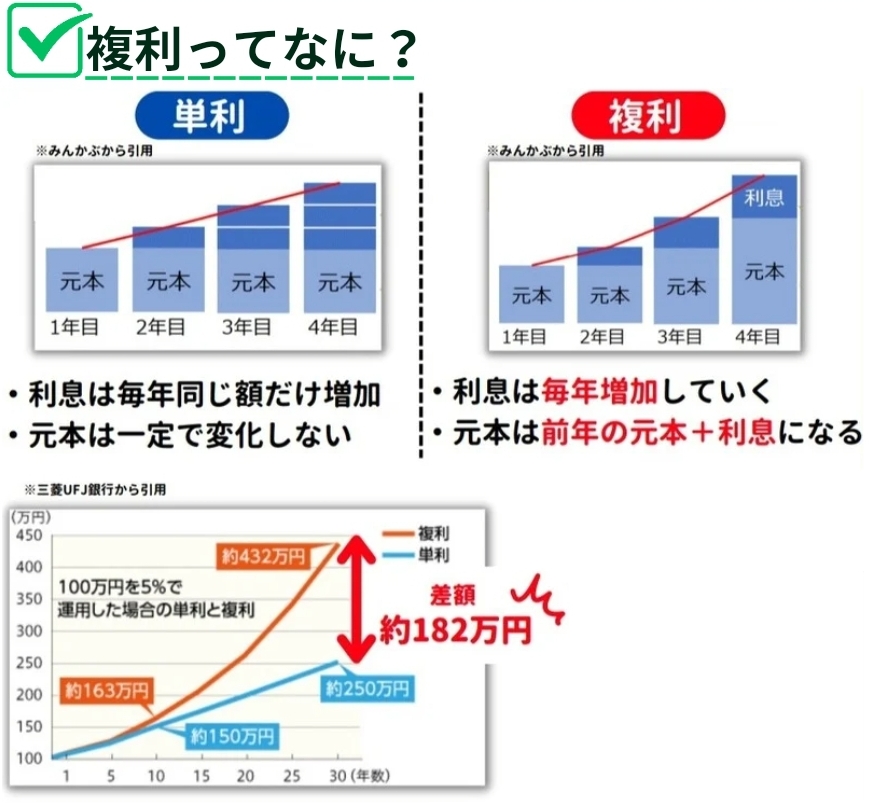

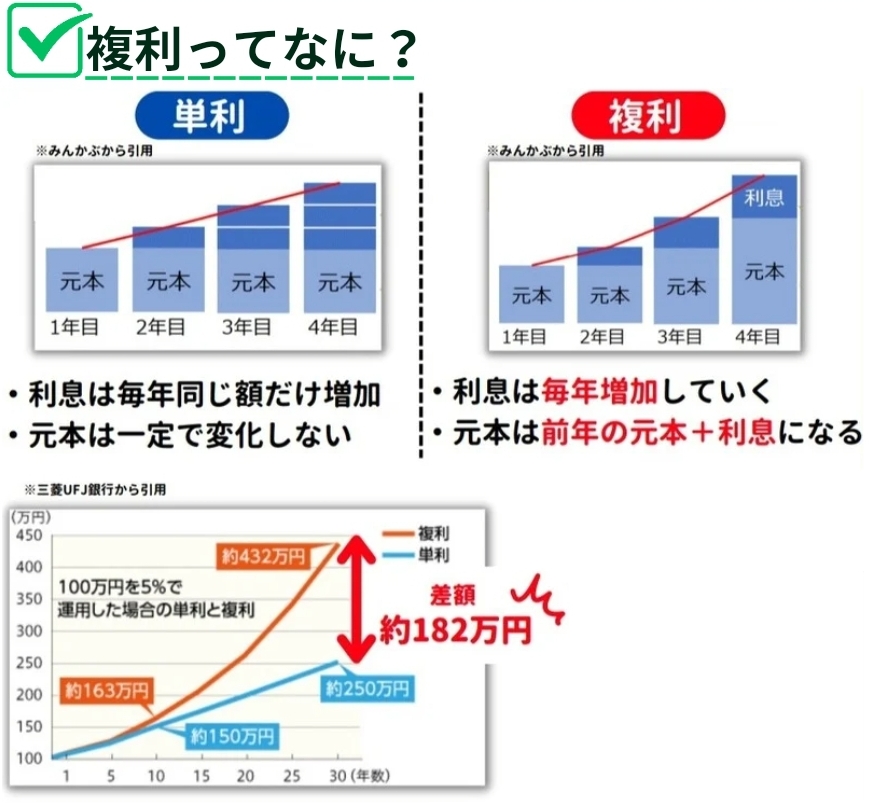

複利の力でお金が増える!

天才物理学者 アインシュタインが「人類最大の発明」というほどの代物

複利は長期投資で力が発揮されるよ

複利の力はこんなにすごい!

長期投資こそ最強

投資はとにかく「時間」が大事!

「早く始めてね」って伝えてるのは

この時間をムダにして欲しくないからだよ!

投資のリスクが怖い…

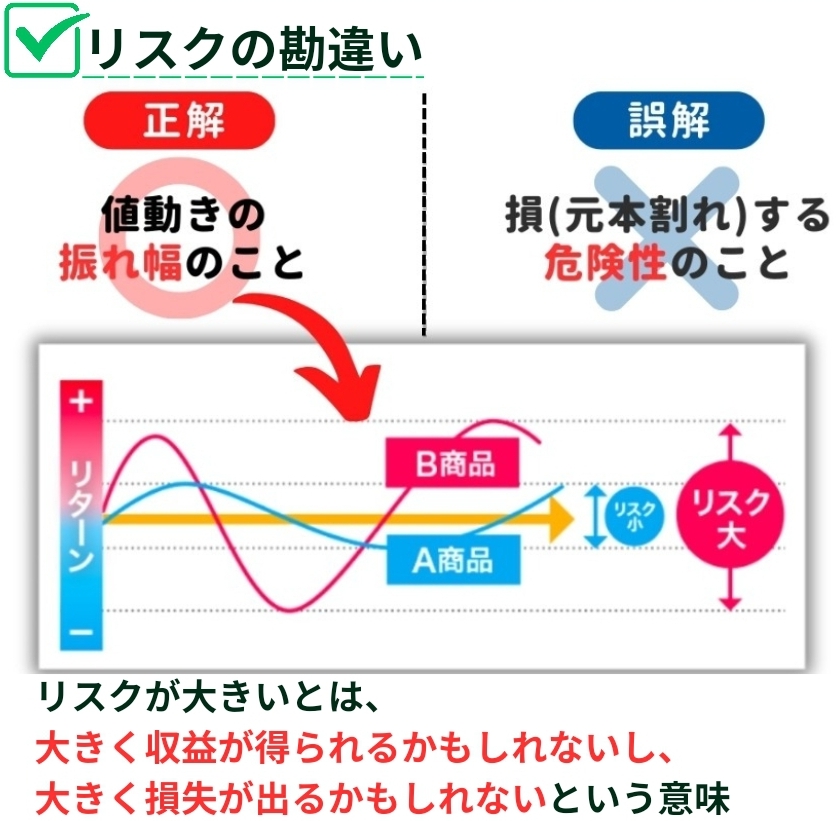

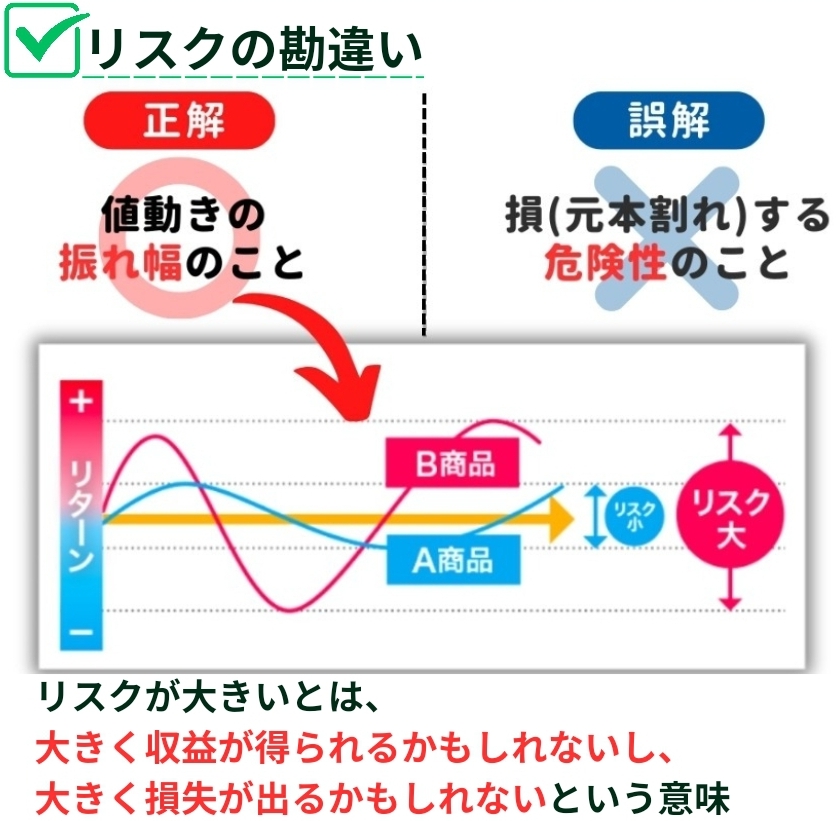

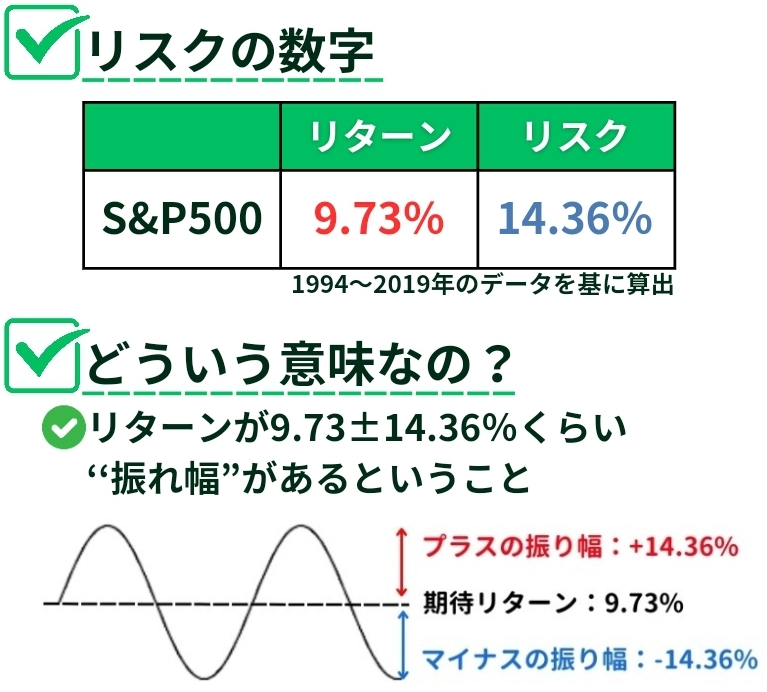

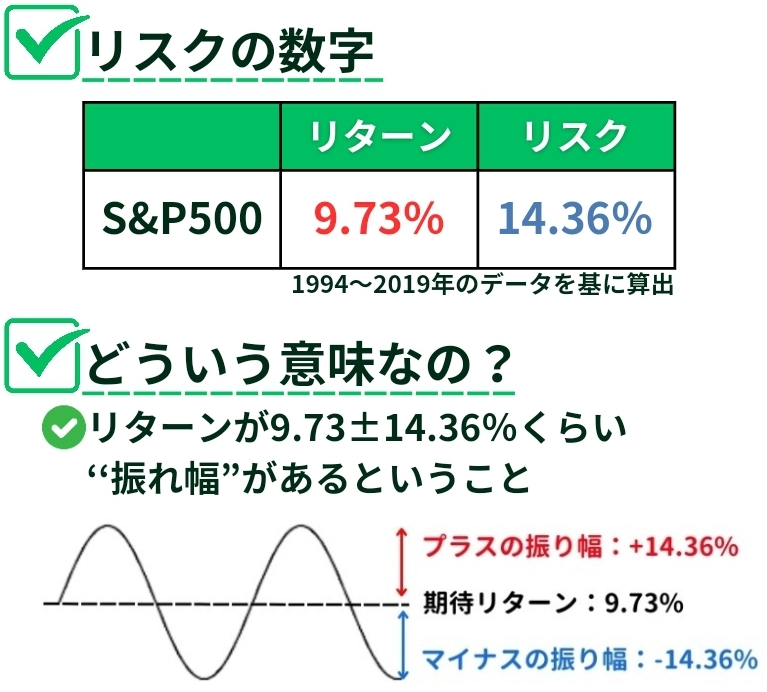

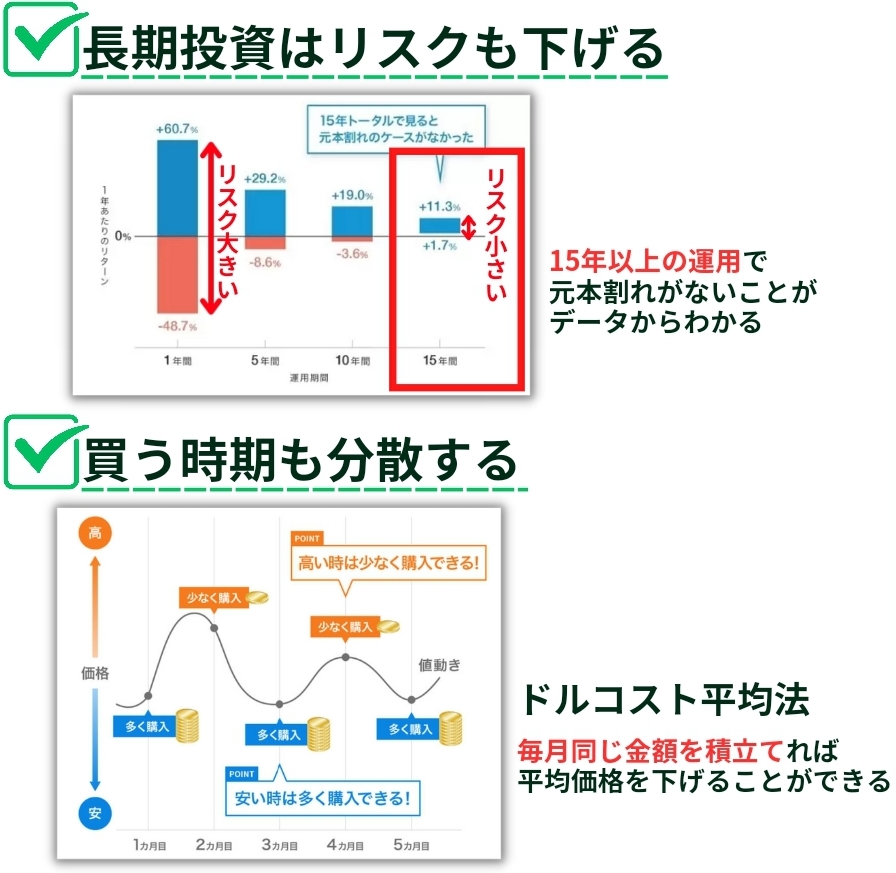

投資のリスクとは値動きの‘‘振れ幅’’のこと

コレは9割の人が勘違いしている…

もう少しリスクについて解説するよ

例 S&P500のリスク

S&P500のリスクは約15%

つまり、リスクが14%のS&P500のリターンは-4.63~24.09%くらいになる可能性が高い

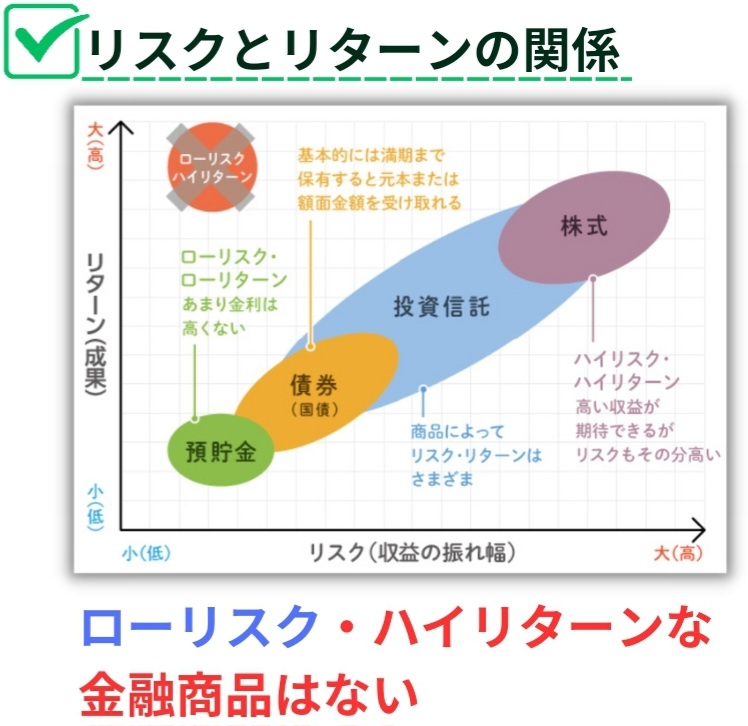

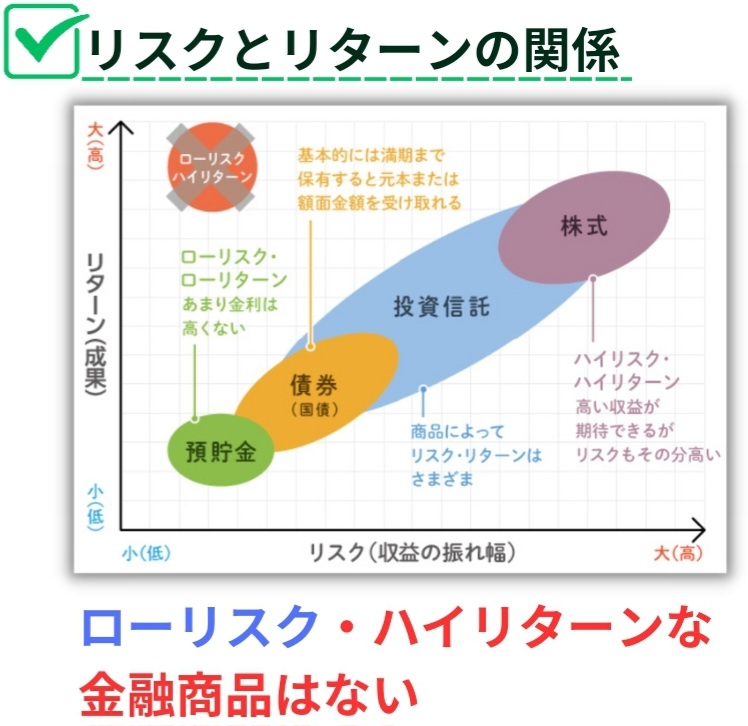

リスクとリターンの関係

リスクとリターンは比例する

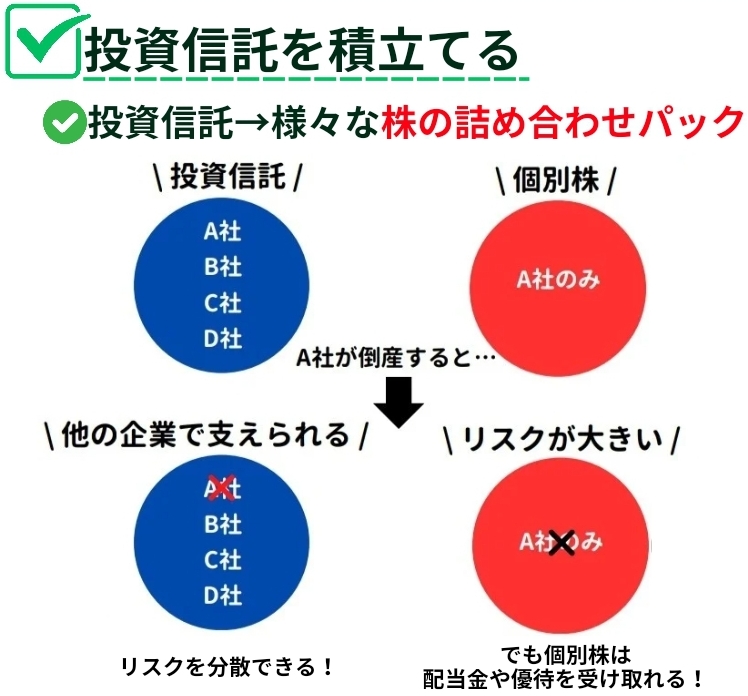

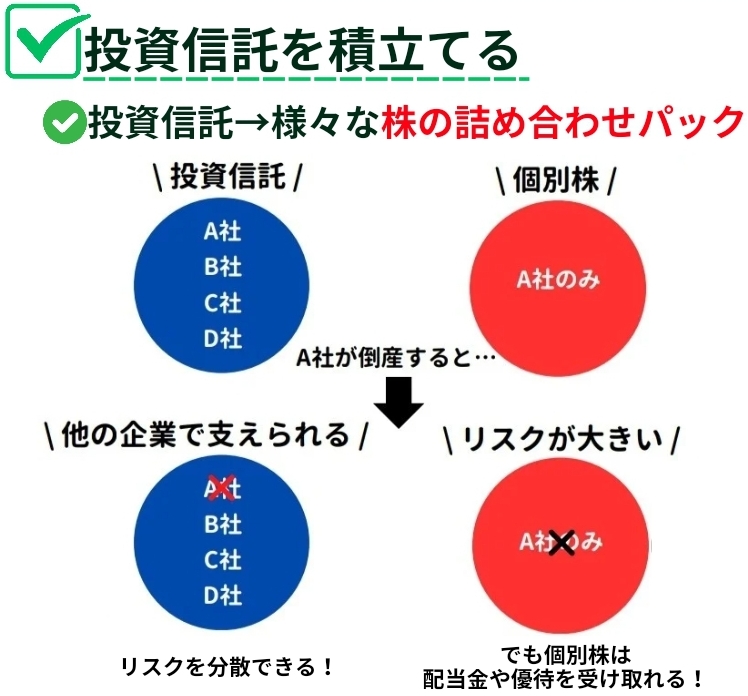

投資信託と一言に言っても

その投資先によってリスクとリターンが違うことに注意!

でもやっぱり投資が怖い…

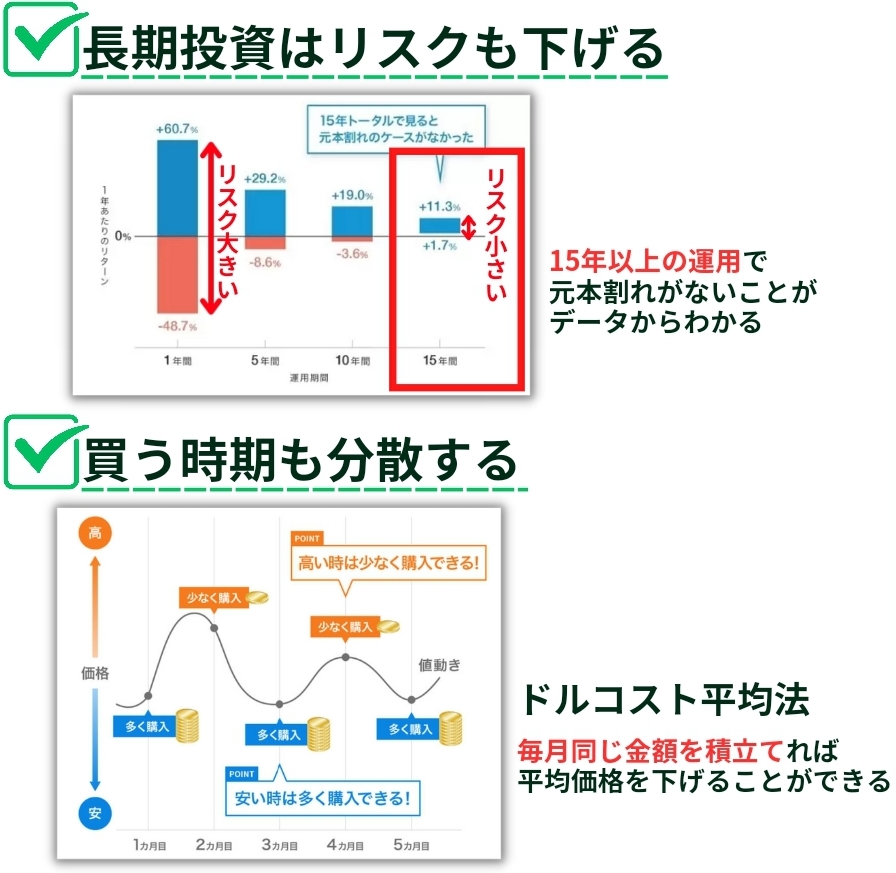

投資のリスクを下げる方法①

買うタイミングを考えなくて良いから初心者にもオススメ!

投資のリスクを下げる方法②

「長期投資・時間の分散・投資先の分散」

この3つを掛け合わせることで

最大限リスクを抑えながら投資することができるね!

銘柄は何を基準に選ぶべき?

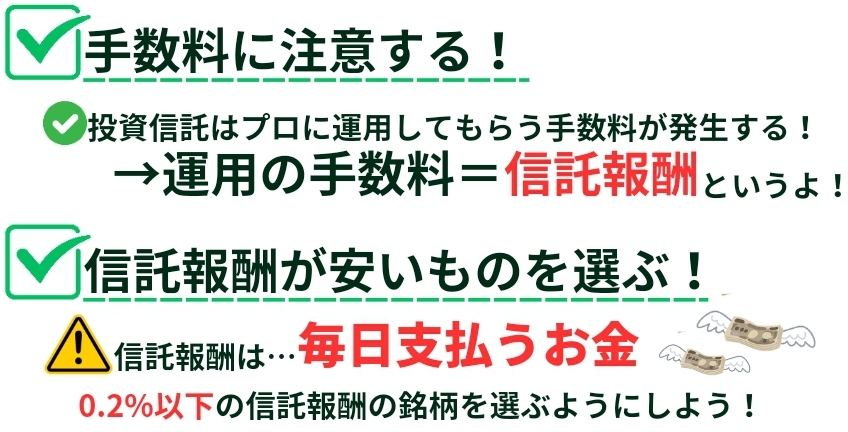

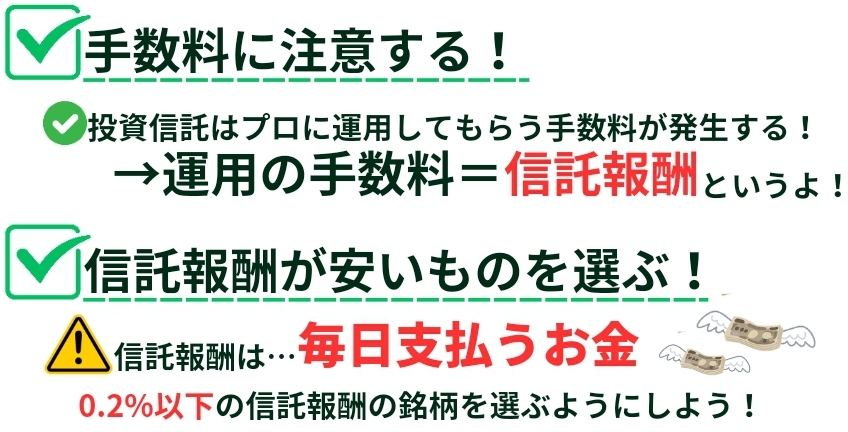

投資信託の選び方①

例えば0.3%信託報酬が違うだけでも

20年の運用で約40万円もの差が出ちゃう…

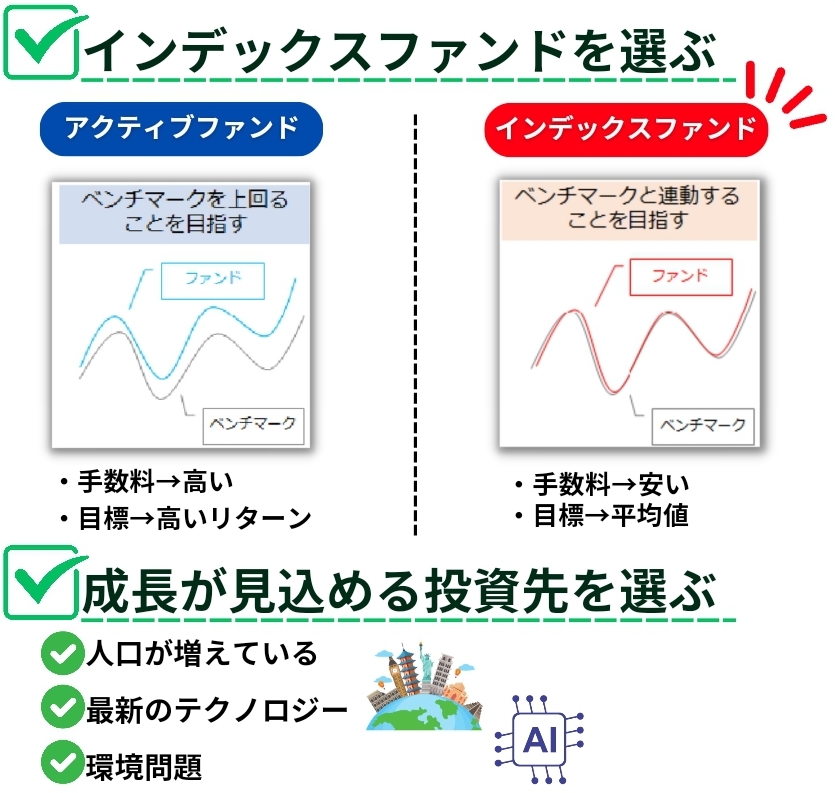

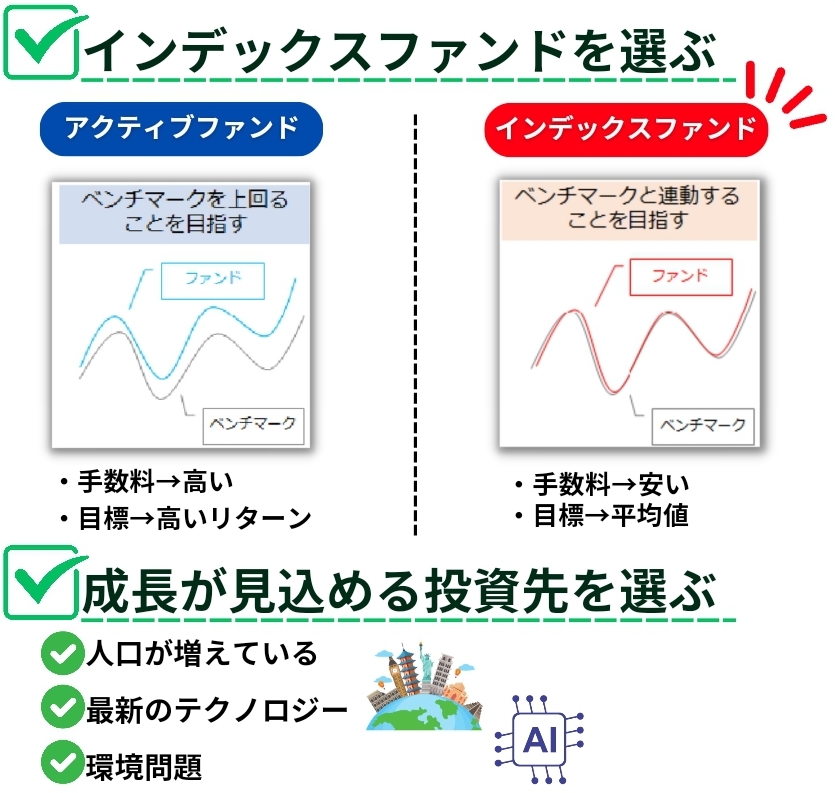

投資信託の選び方②

事実、多くのアクティブファンドはインデックスファンドに負けている

インデックスは過去のデータから見ると

暴落しても売らなければ9割勝てる最強の投資法!

投資信託オススメ銘柄

①全米株式インデックスファンド

楽天証券だと

楽天・全米株式インデックス・ファンド

- 信託報酬(毎日引かれる手数料):0.162%

- 全米の中小企業含む 約4,000社に分散

- 厚切りジェイソンのオススメ銘柄

SBI証券だと

SBI・V・全米株式インデックス・ファンド

- 信託報酬(毎日引かれる手数料):0.0938%程度

- 全米の中小企業含む約3,800社に分散

- 厚切りジェイソンのオススメ銘柄

これ1本でアメリカ株式全体に投資できるのが強み!

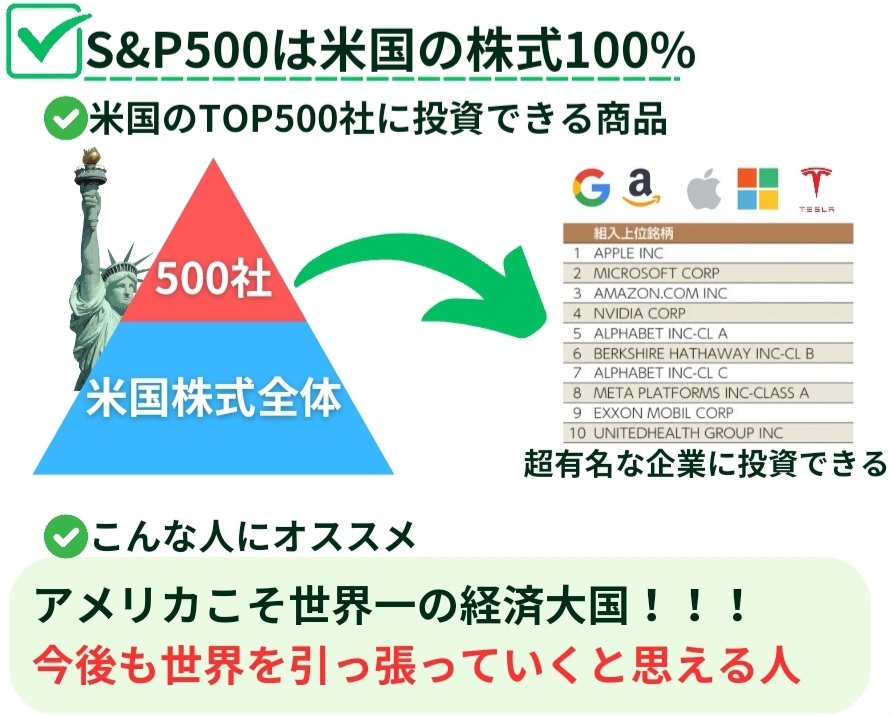

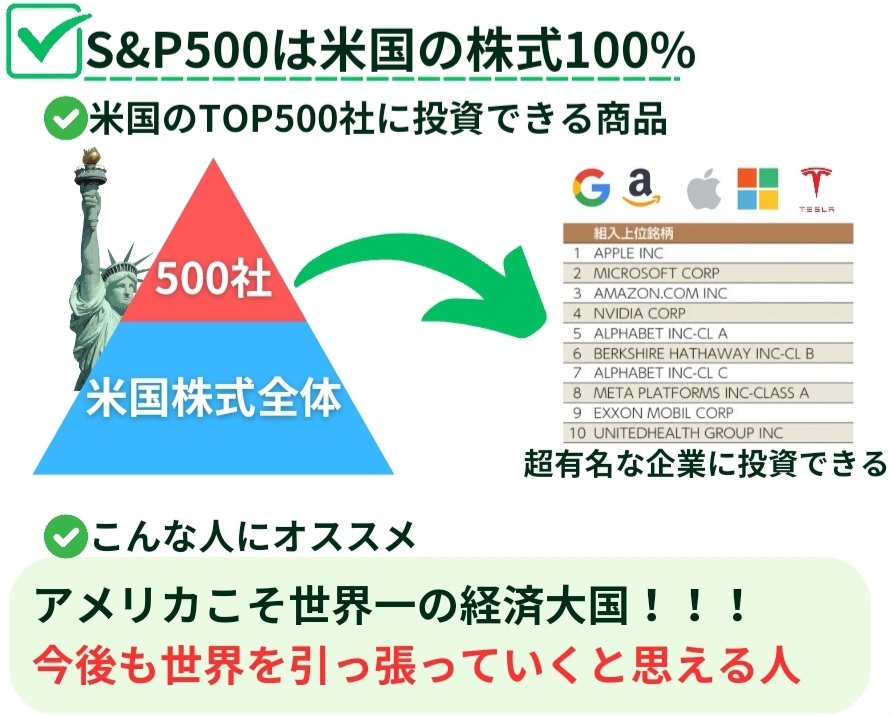

②eMAXIS Slim米国株式(S&P500)

- 信託報酬(毎日引かれる手数料):0.09372%

- アメリカを代表する500銘柄で構成

- 直近20年間の年平均リターン:9.2%

- NISA人気銘柄ランキングで1位、2位を争う

今後もアメリカ経済が発展すると思う人

リターンを重視する人はコレ!

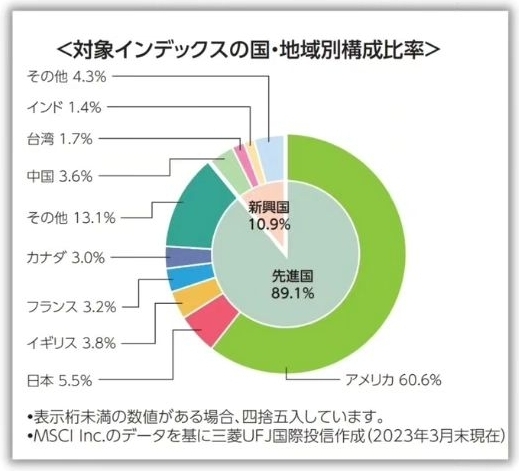

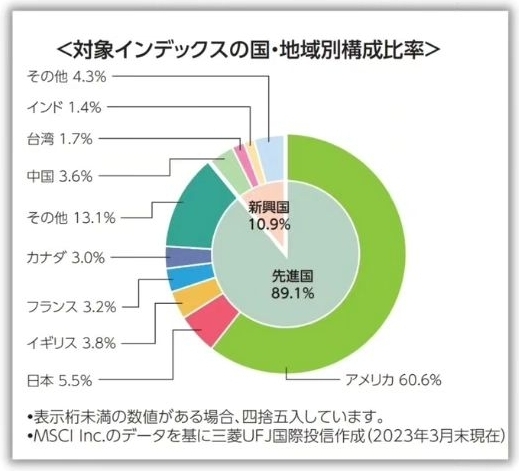

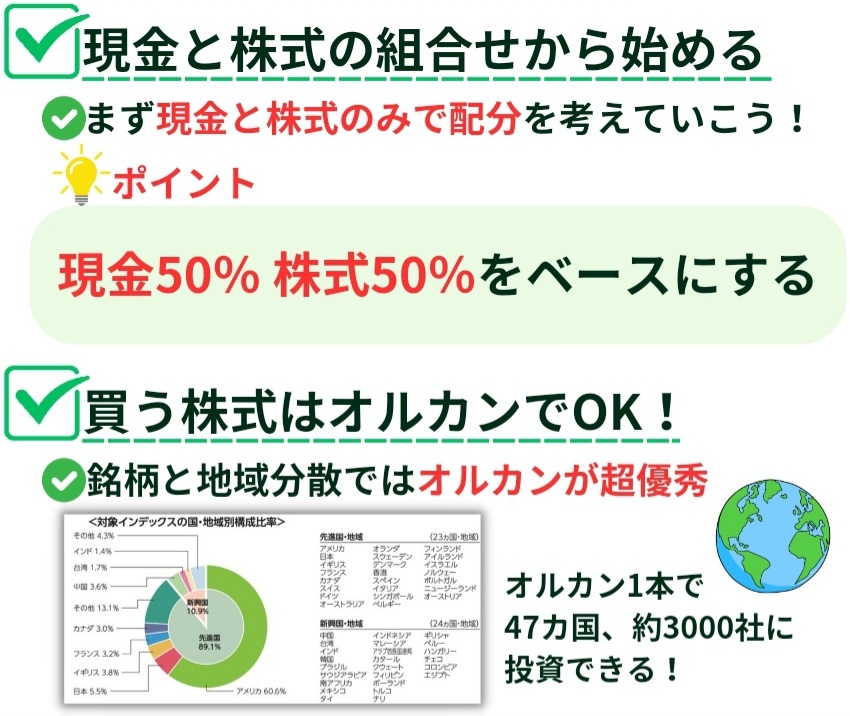

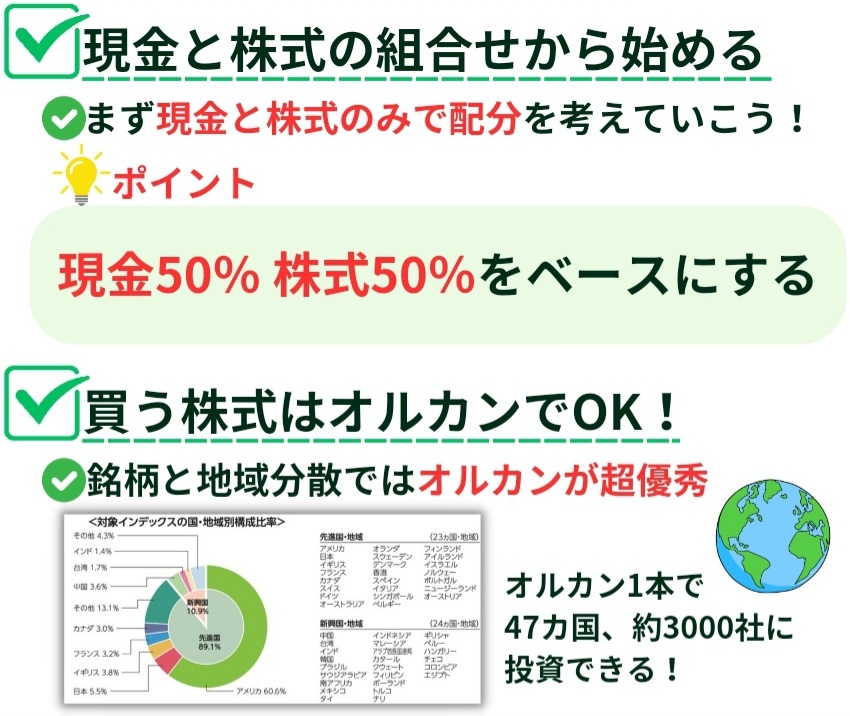

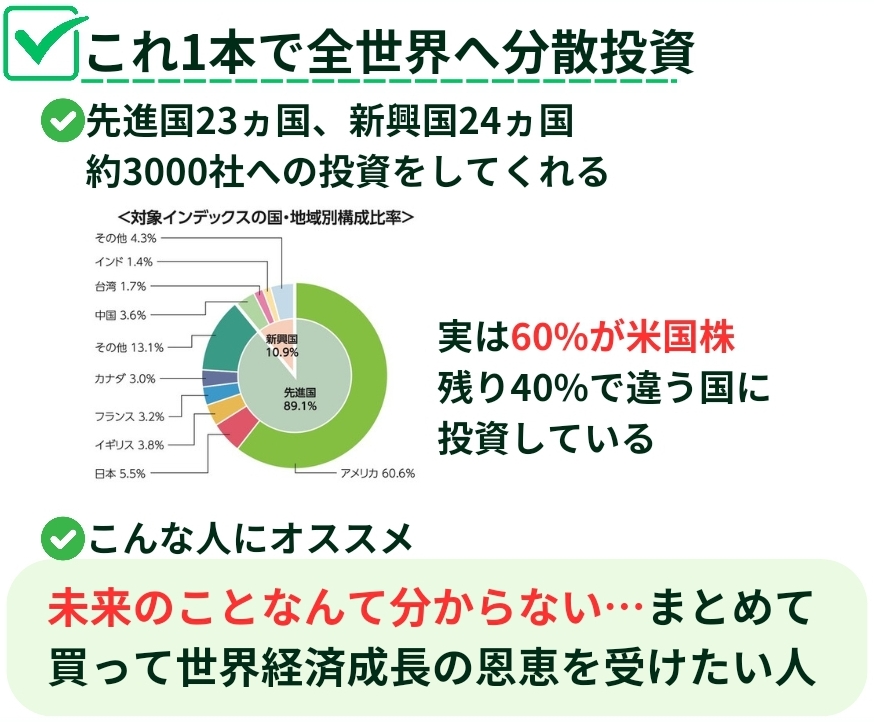

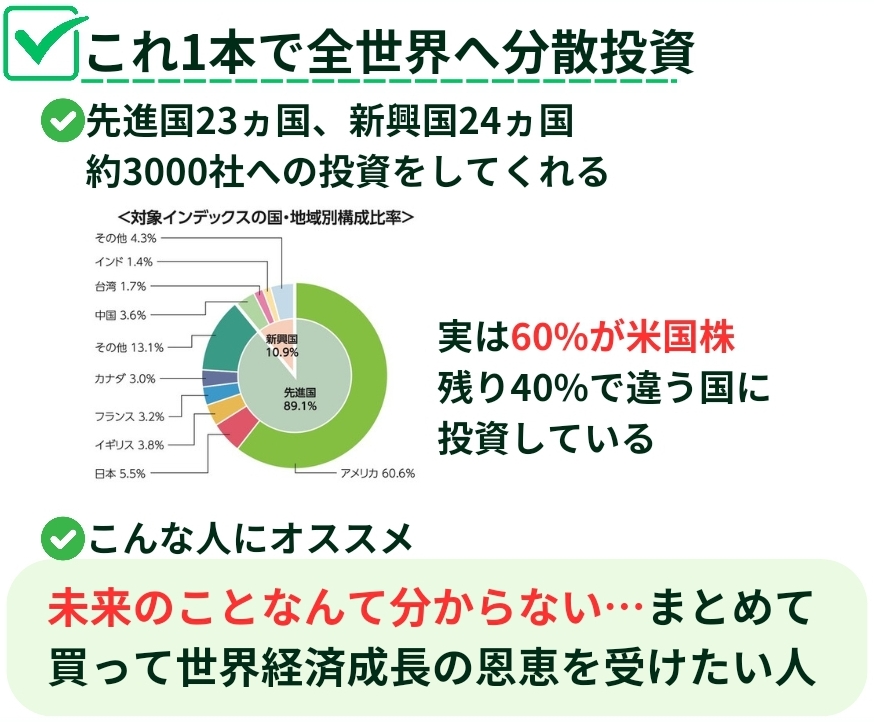

③eMAXIS Slim全世界株式(オール・カントリー)

- 信託報酬(毎日引かれる手数料):0.05775%

- 世界47か国の中型~大型株約3000銘柄に投資

- 投資先の6割がアメリカ

- その時の強い国に自動的に投資してくれる

- 直近20年間の年平均リターン:7.8%

- NISA人気銘柄ランキングで1位、2位を争う

これ1本で全世界の株式に投資できる!

運用成績がトップになることはないけど、ビリになることもないから

銘柄選びに迷ったらコレ1択!

投資戦略①-投資のベースを作ろう-

今から新NISAを始める「超初心者さん」が

まず理解すべき投資戦略を解説するよ!

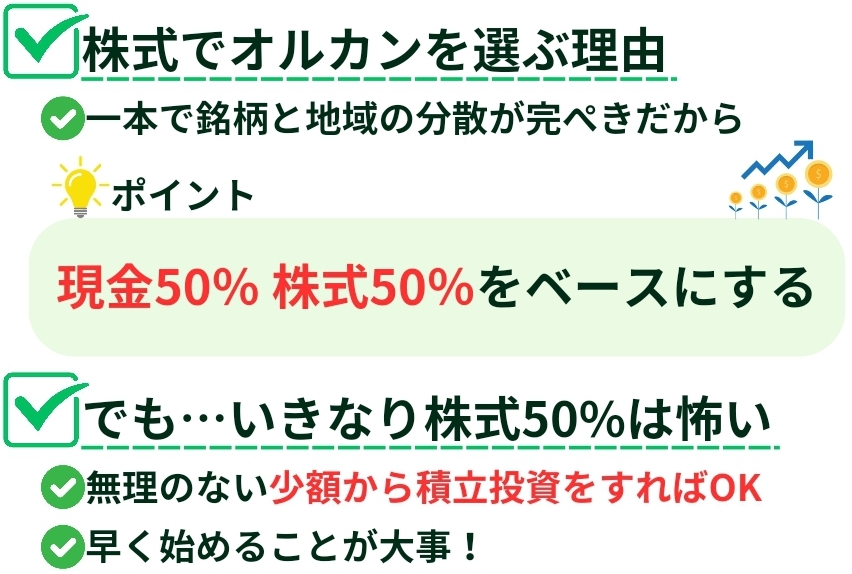

「超初心者」におすすめ戦略

「現金50%」で日常生活の万が一や円高に対応

「オルカン50%」で円安やインフレリスクに対抗

シンプルかつ万能な資産配分になっているよ!

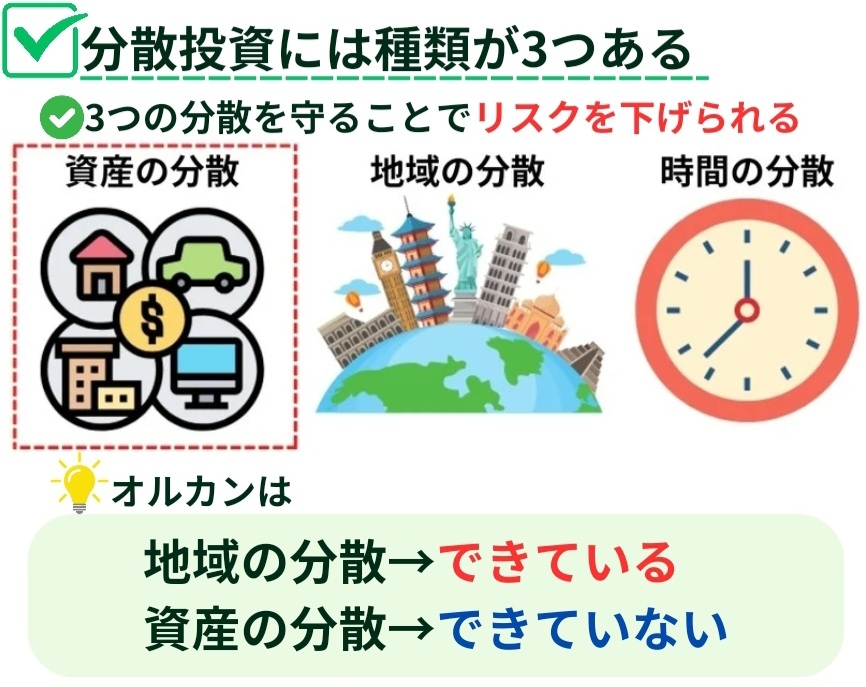

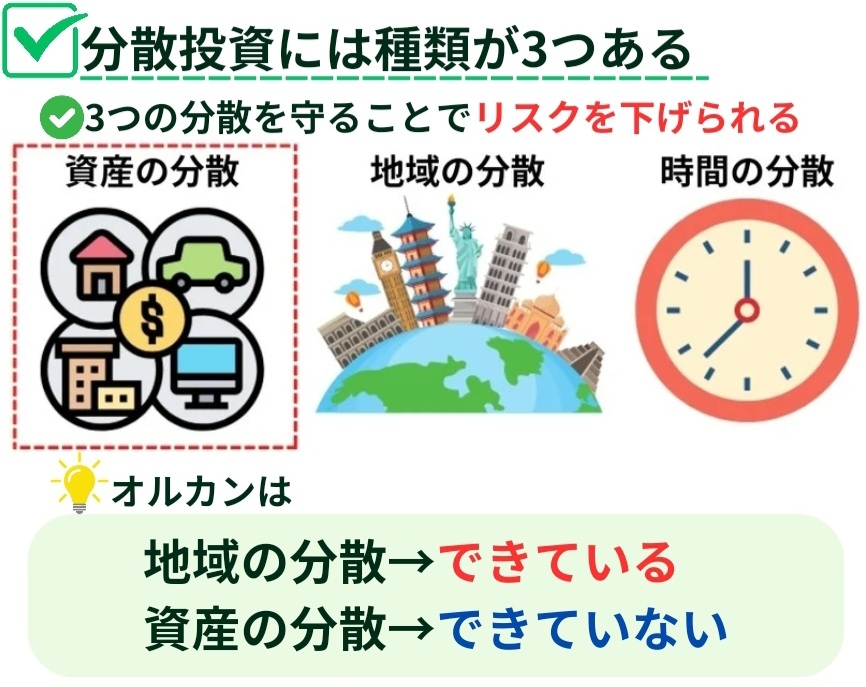

分散投資の基本を理解しよう

実はオルカンだけで資産の分散はできていない!

資産の分散ってなに?

現金以外の色んな資産に分散投資した方が良いのは聞いた事あるよね?

資産クラスを分ける理由

何の資産をどのくらい保有するか決めることを資産配分って言うよ

この配分が重要になってくる!

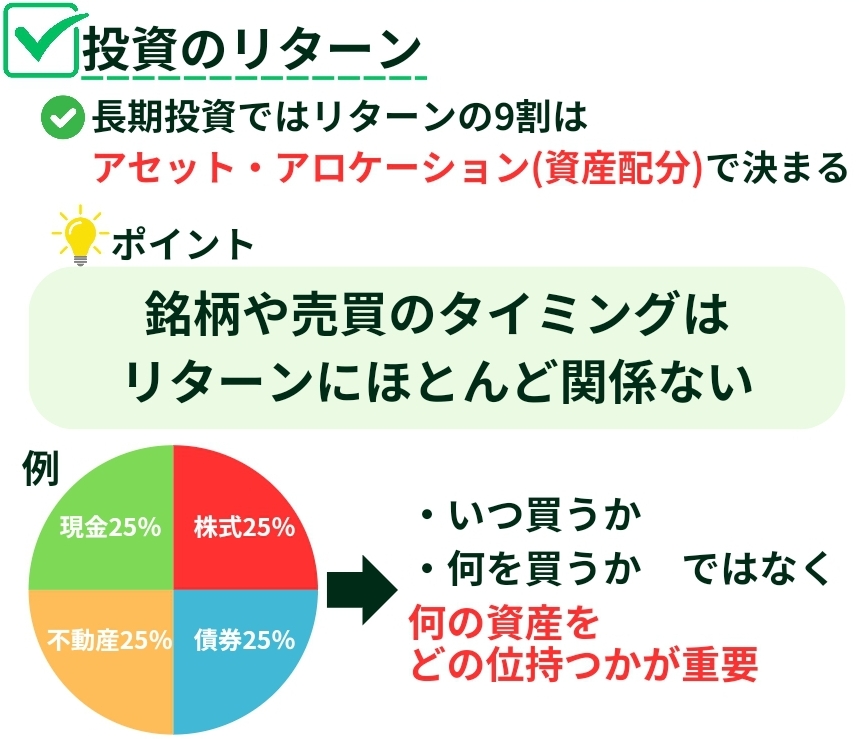

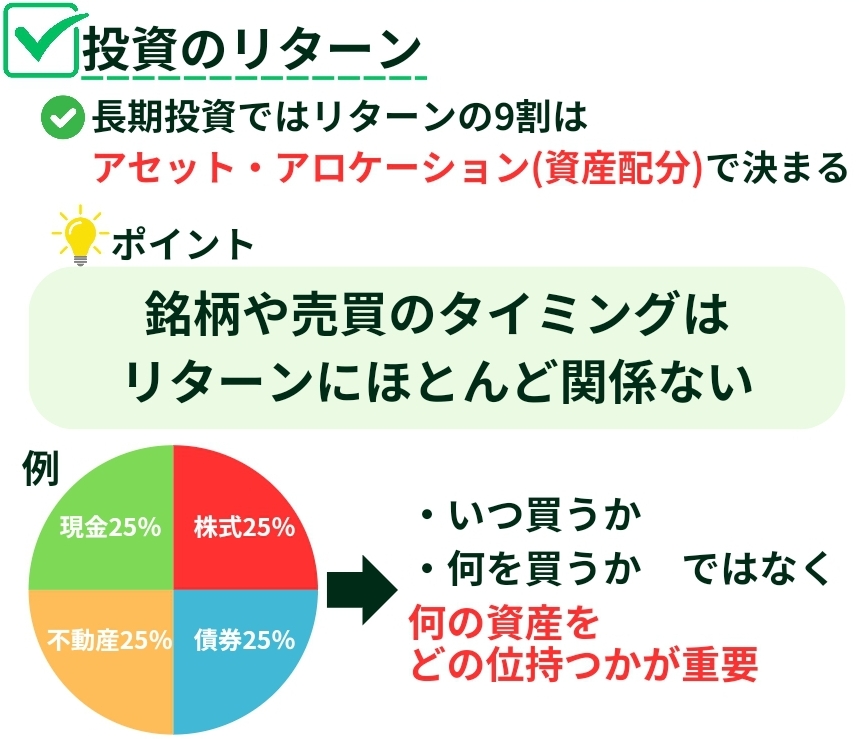

リターンは資産配分で決まる

もしかしたら今まで無駄なことに悩み続けてきたのかもしれない…

オススメは現金と株式

最初は現金とオルカンの配分を考えて投資すればOK!

他の商品に関しては投資に慣れてから考えよう!

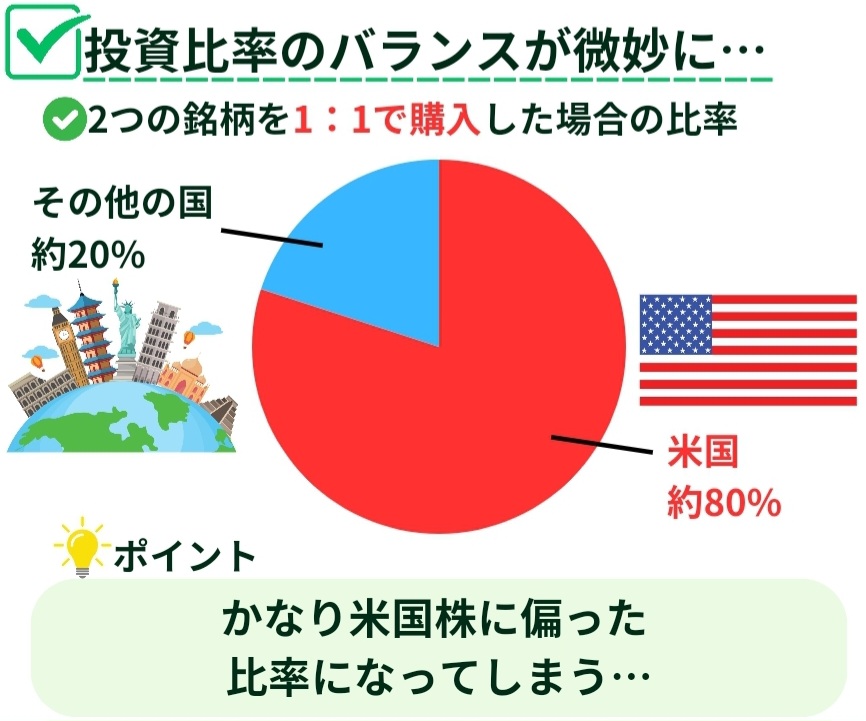

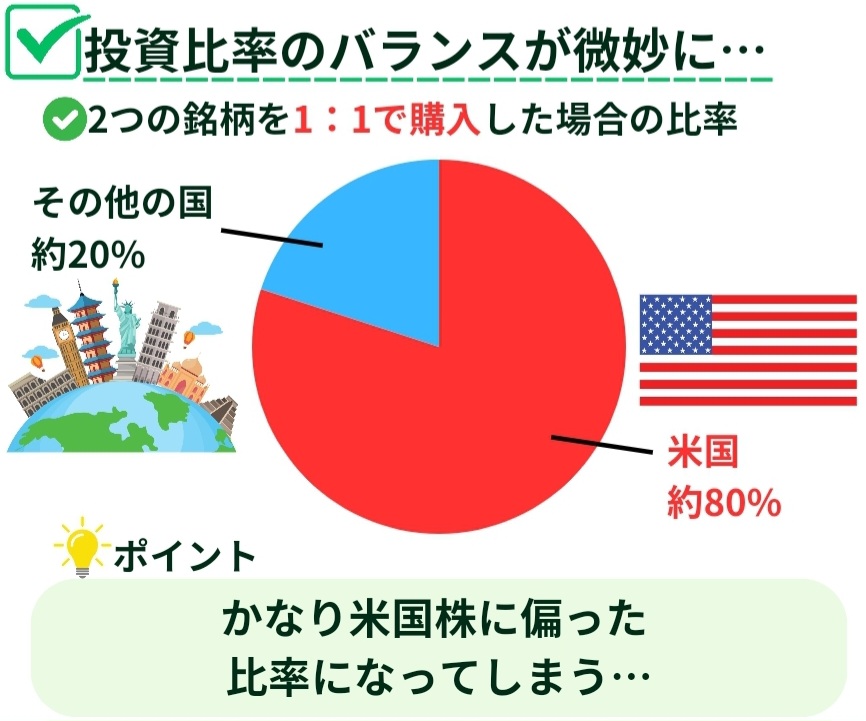

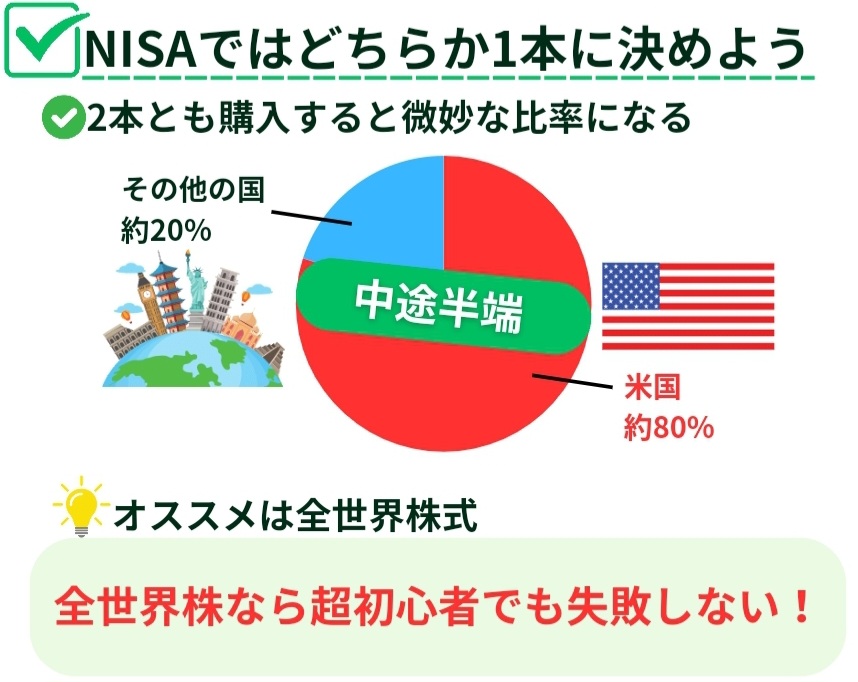

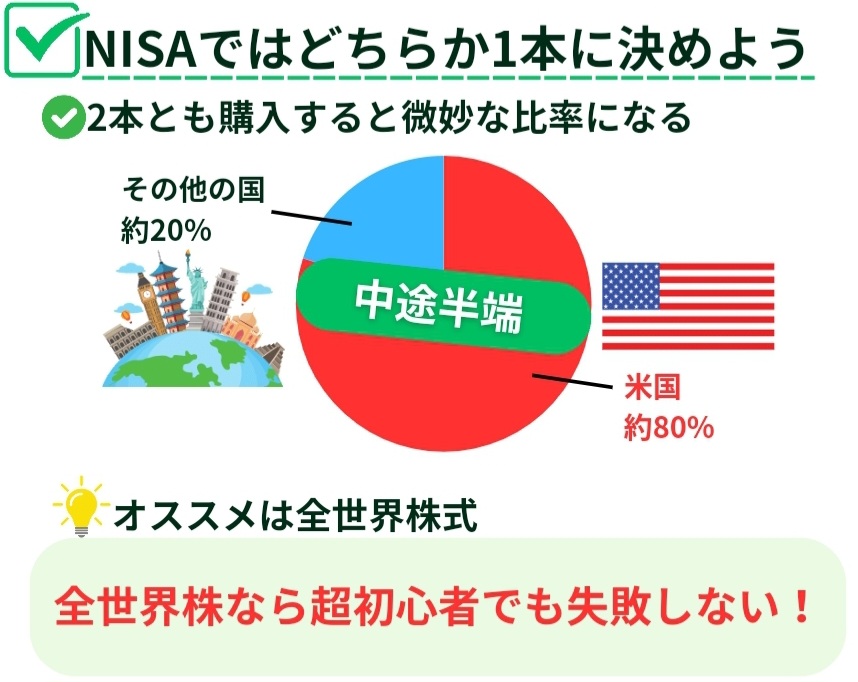

投資戦略②-オルカン・S&P500どっち?-

NISAで大人気銘柄オルカンとS&P500の

どちらが向いてるか結論づけるよ!

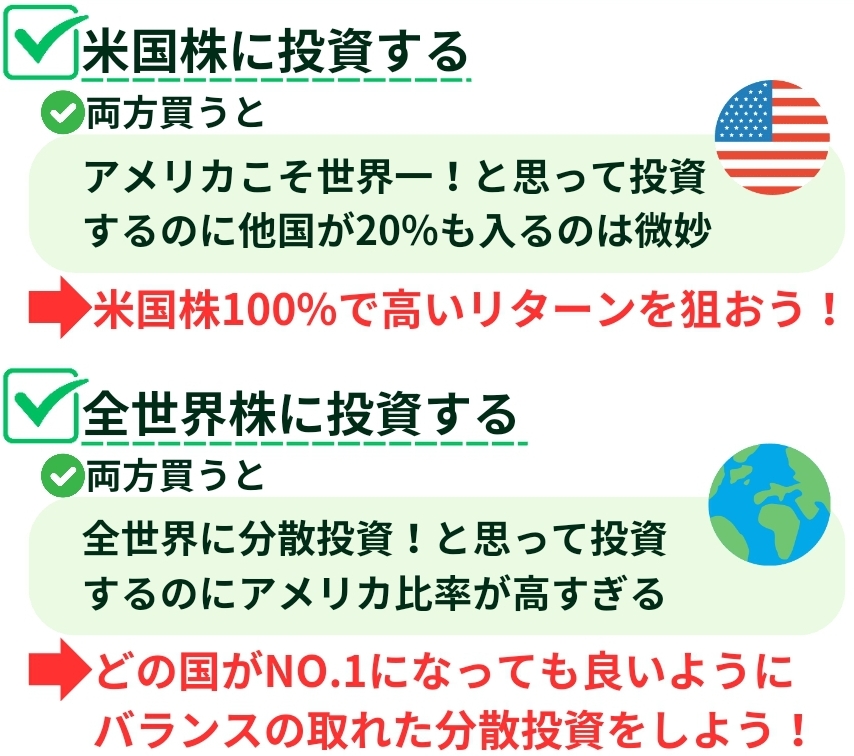

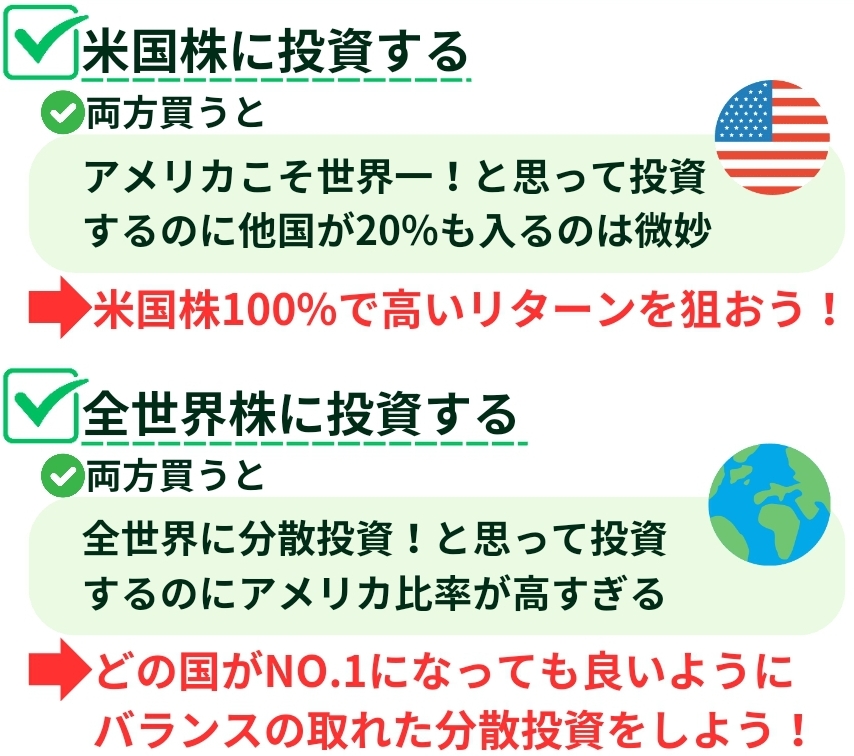

NISAで悩むポイント

決めきれないからって両方選んじゃだめだよ!

S&P500をざっくり解説

過去のリターンは全世界株よりも米国株の方が高い!

オルカンをざっくり解説

時価総額(企業の価値)に応じて投資比率をリバランスしてくれる

伸びる国を予測する必要がない!

両方買った場合…

これでは何を目的に投資してるのか分からなくなってる…

どちらかひとつに決める

どちらか選んでいれば間違いなし!

迷ったら全世界株を選ぼう!

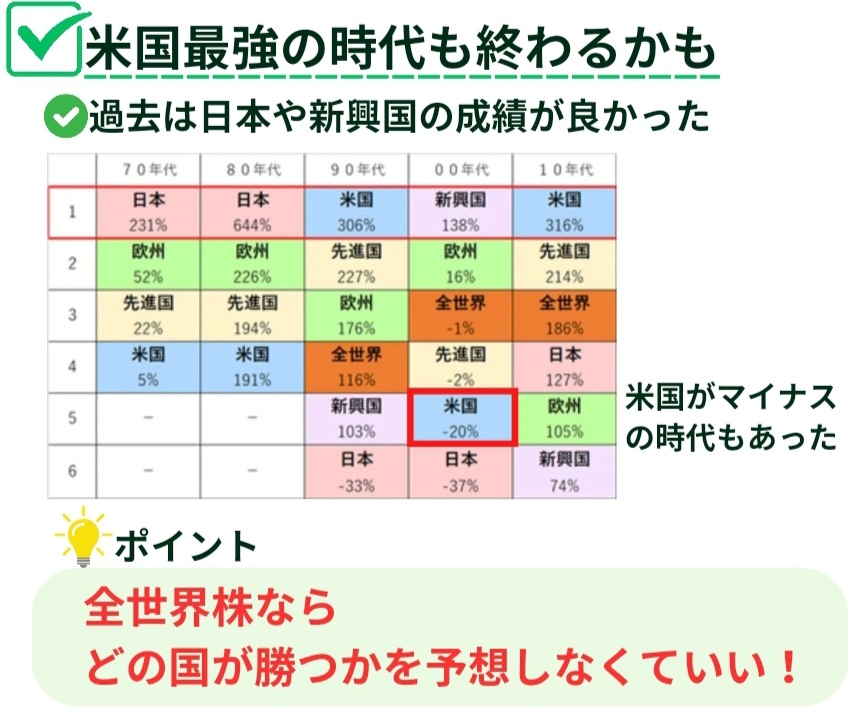

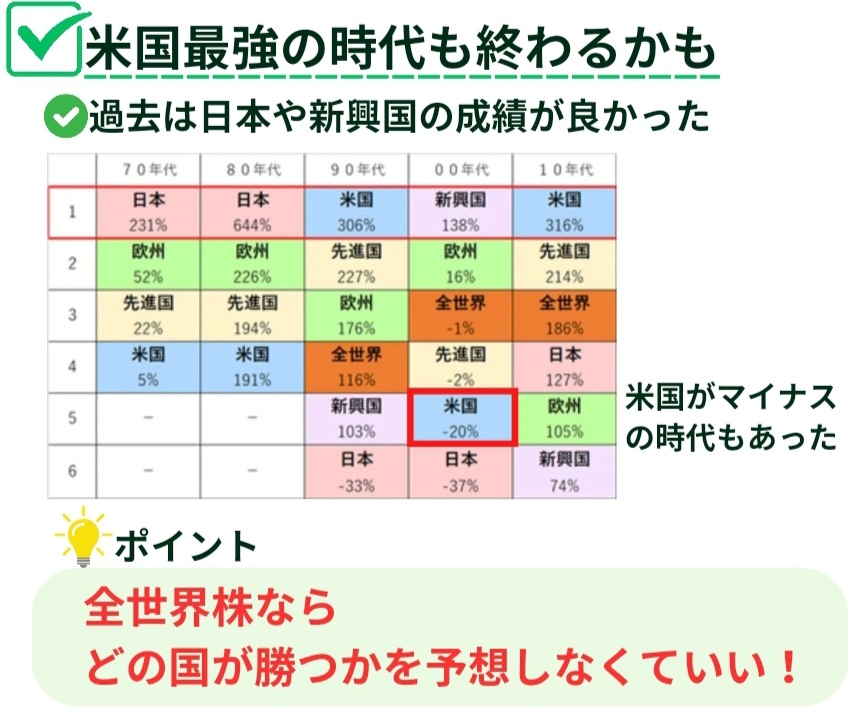

時代によって米国でも損をする

超初心者でも大きな失敗がないのが全世界株の強み!

世界経済は長期的に見ると右肩上がり

暴落時、元本割れしてしまうこともあるけど

売却さえしなければプラスになる!

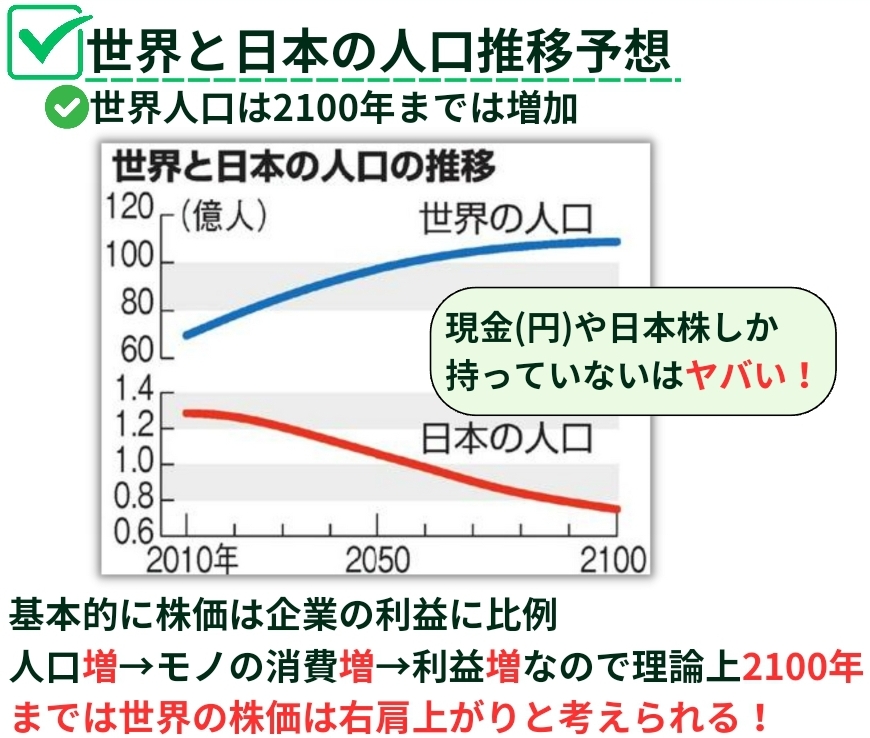

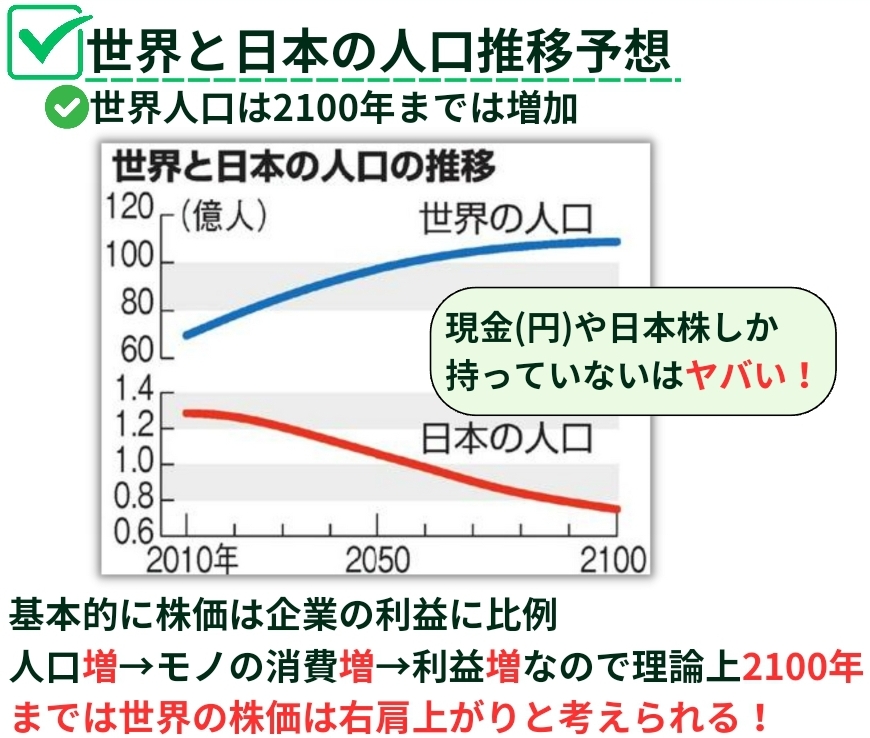

株価が右肩上がりの理由のひとつ

世界人口の増加

円だけでなく他の資産も持っていれば世界経済の恩恵を受けられる!

僕たちが生きている間は大丈夫そうだね!

夜ぐっすり眠れる方を選ぶ

○○ショックで-30%とか

一時的に資産が減っても寝られる銘柄を選ぼう!

最後に…

NISA完全攻略ガイドを最後まで見てくれてありがとう!

まずは、NISAを通して投資を始めた自分を褒めてあげて欲しい!

だけど、始めたから大丈夫ではないよ!

投資の基本は「長期・積立・分散」

投資は調子が良い時もあれば悪い時もある。

そして始めてから2~3年以内に辞めてしまう人が多い。

含み損・暴落して不安になったら精神安定剤としてまたこのガイドを見直してみてね!

投資を「始める」一歩が踏み出せたから、

後は目標(教育資金や老後資金を作るetc.)を達成するまでやめちゃいけないよ!

今後NISA制度廃止になる可能性も否定できない…だけど

「NISAがあるから投資をする」ではなく、「資本主義社会で生きているから投資をする」

たとえ、NISA制度が改悪されてもインデックス投資だけは生きてる限り続けていこう!!

ガイドを読んだ感想を送ってくれるとやる気が出ます!

分からない事などあれば遠慮なくインスタからDMしてね!

追伸:誤字脱字等ありましたらインスタのDMより指摘頂けると幸いです。